中國公布了顯示7月份出現通貨緊縮的經濟數據,但官方堅稱不存在通貨緊縮,並禁止任何分析人士這樣說。

可笑的是,看到一個負數,沒有人敢說「通貨緊縮」,而只能說「通脹負增長」,這徹底證實了獨裁統治下言論自由的徹底喪失。

一些更有趣的評論家甚至發明了通貨緊縮的定義,即連續兩個季度出現負數。與經濟衰退不同,文獻中並沒有關於通貨緊縮如此定義的共識。

通過強迫每個人把黑的說成白的,這起到的最重要的效果是造成一種官方數字不是假的的錯覺。有點錯誤並不意味著是真的。由於折扣幾乎無處不在,0.3%的通貨緊縮可能與現實的真實感受並不相符。

真正的通貨緊縮程度讓統計學家感到關切,而非經濟學家。更重要的是其原因和後果。另一個關鍵問題是,通貨緊縮是技術性的(幾個月)、周期性的(幾個季度)、長期性的(幾年)還是結構性的(幾十年)。

從大國(按國內生產總值計算)的經驗來看,通貨緊縮通常會持續數月至數個季度,這主要是由於發生了大規模的去槓桿化,通常是在房地產或債務市場。

貨幣在通脹通常會結束這種情況,但前提條件是資產價格不再被高估,私人債務水平大幅下降。無論貨幣刺激的力度有多大,這種價格和債務水平正常化過程都需要時間。

如果這一過程沒有完成,投資和貸款增長就不會恢復,通貨緊縮就會持續。

從20世紀90年代初到2010年代初,日本就經歷了這種情況。延遲的寬鬆政策和強勢貨幣大大減緩了日本的資產價格正常化進程。同樣的情況也發生在中國,因為中國不允許大幅降價、激進減息和急劇貶值。

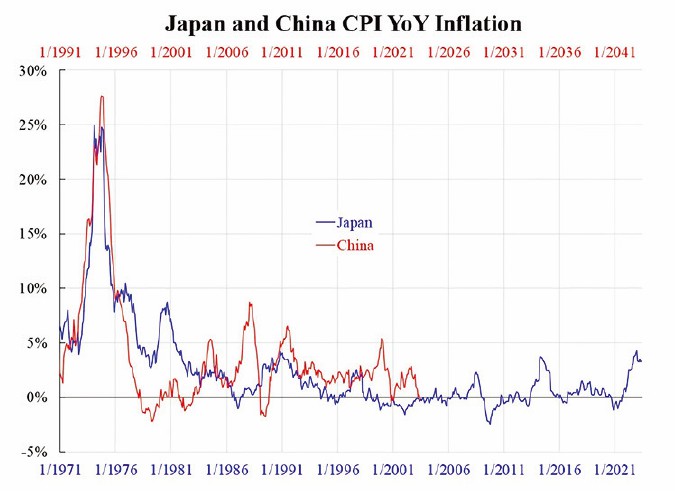

附圖比較了中國和日本20年以前的通貨膨脹率,這顯示出驚人的相似性。這種長期(長年)甚至結構性(幾乎永遠)通貨緊縮的明顯後果是消費和投資的延遲,因為未來的價格會更便宜。

可以說這是一種預期現象,但並不是沒有基本面。如果價格仍然被高估,或者債務仍然被過度槓桿化,那麼這種預期就是理性的。而唯一的出路就是讓價格和債務水平下降。這也意味著通貨緊縮。

這樣看來,通貨緊縮似乎是不可避免的,只是 「急而短」還是「輕而長」的問題。日本選擇了後者,中國也是如此。

人口萎縮是另一個關鍵因素,它使通貨緊縮會持續幾十年而非幾年。在不知道未來衰退之後會發生甚麼的情況下,聲稱日本已經戰勝通貨緊縮還為時尚早。

中國目前的情況可能還達不到日本2000年代初的水平,因為大多數物價並沒有大幅下降。

也就是說,只有當通貨緊縮持續一段時間後,通脹才有可能回升。

本文編譯自「Deflation in China Is Unavoidable」,原文刊載在英文大紀元◇

-------------------

局勢持續演變

與您見證世界格局重塑

-------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores