世界的分化重新引發了對去美元化的討論。隨著美元指數從115貶值到101或近12%,任何持有過多美元的人,包括外國政府,都會試圖減持美元。雖然國債的現有持有者會在債券收益率上升時在賬面上出現損失,但鑒於緊縮政策被轉換為寬鬆政策的前景,那些尚未進入市場的人可能會發現國債具有吸引力。有了這兩種預期的進入和退出,理論上,國債的總持有量應該是未知的。

在實踐中,答案並不明確。從2022年5月到2023年1月,美國財政部報告的國債總持有量從74億美元上升到75億美元,又下降到71億美元,然後又回到74億美元,這8個月的變化幾乎為零。在這期間,國債收益率下降,上升,然後又下降。這表明外國政府傾向於在收益率上升時減少國債持有比例,在收益率下降時增加國債持有比例。這的確是一種典型的基金經理羊群行為。

通過查看持有美國國債最大的幾個外國政府,我們發現在最近的月度環比變化中(從2022年12月到2023年1月),有一些類似的不同行為:日本(最大的持有人)增加,中國(第二大)減少,而英國(第三大)增加。比利時(第四大),已經持有的數量少得多了,卻減少了。這種交替的模式表明,在這個問題上沒有統一的看法。美元持有量似乎更多地受到特定國家因素的影響,而不是全球共同因素(如世界通貨膨脹和利率趨勢)。

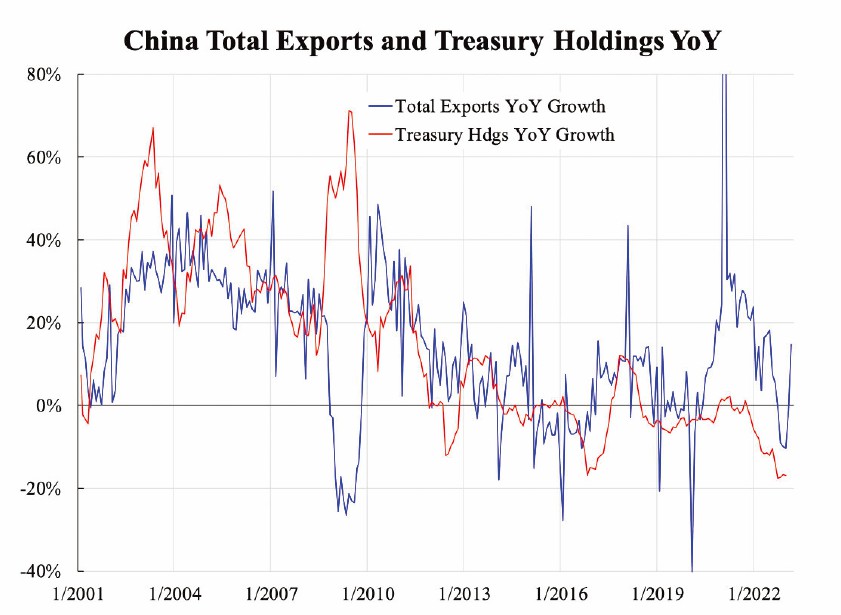

中國也不例外。對於這樣一個經濟實力遠強於金融市場的國家,大部份外匯(包括美元)來自出口(萬億美元的數量級別),而來自外國直接投資(FDI)或貨幣流入(均為十億美元的數量級別)的外匯較少。附圖驗證了這一點,在最近幾十年裏,中國對美國國債持有量的增長與出口量的增長是一致的。然而,在最近幾年,中國對美國國債持有量相對於出口增長有明顯的不足,這證明了中國在顯著減持美國國債。

由於這種差異始於2020年中期,也就是COVID的早期幾個月,除了主動去美元化之外,還有兩個潛在的原因導致減持。消耗美元的一個重要原因是與COVID有關的支出,而美元蒸發的另一個重要原因是資本外流。然而,美元外流的另一個原因是一些非官方的美元轉移到俄羅斯或類似國家。最後,可能有外匯儲備損失,因為過多持有了非美元貨幣和黃金,這些在過去幾年中出現貶值。

在沒有詳細數據的情況下,不容易說清楚到底是哪些因素在起作用以及作用有多大。然而,由於所有這些因素可能都在發揮作用,中國政府積極去美元化的空間應該不會太大。我們有政治理由相信他們確實去美元化了,但總體趨勢仍受制於外匯收入的最大來源--出口,儘管偶爾會有反彈(例如2023年3月),但一直處於下降趨勢。

本文編譯自「The Facts Behind China's De-dollarization」,原文刊載在英文大紀元◇

-------------------

局勢持續演變

與您見證世界格局重塑

-------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores