交銀國際研究部主管洪灝於本周發布《中國市場策略:虎年股市怎麼走》,討論虎年宏觀策略。報告中的主要論點是,隨著國際經濟體持續從疫情的陰霾中復甦,且即重啟開放,中美之間的「生產–消費」關係勢必重新調整。

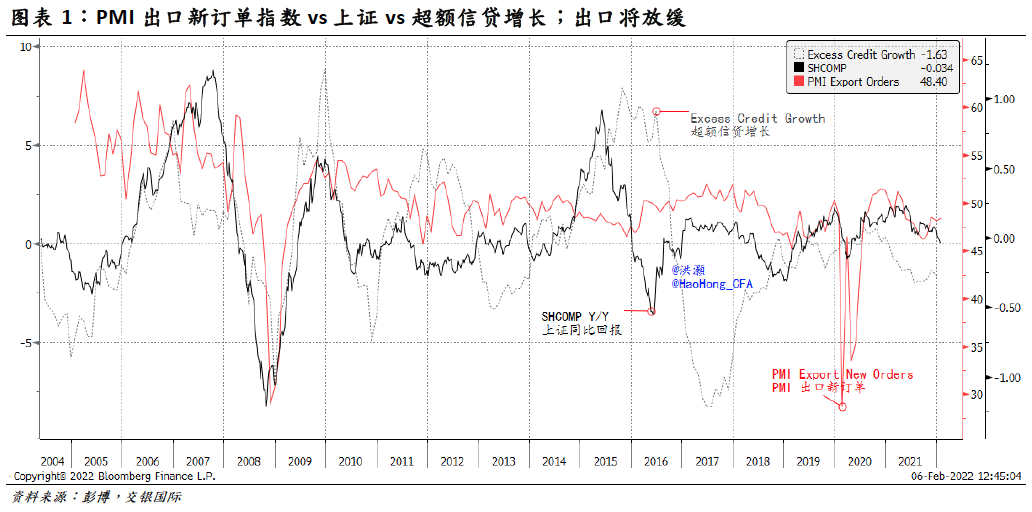

洪灝表示美國在加足馬力生產,惟消費已有所放緩,中國出口增速亦將隨之減慢,而經常賬則順勢萎縮。於過年期間,中國製造業PMI的出口新訂單分項指數繼續處於50榮枯線下,表明出口增長小幅收縮。

圖表1顯示以上提及的「出口新訂單PMI指數」(紅色線)與「上證」(黑色線)這兩個數據系列密切相關。基於PMI的一個月滯後性質,情況已在一定程度上反映於上證的下行趨勢。然而,持續承壓的上證確乎意味著未來數月出口訂單的表現凶多吉少。

交銀國際研究部團隊進一步於圖表1中與「超額信貸增長」(灰色線)比較,此乃該行用以衡量中國信貸底層狀況的專有指標,發現超額信貸增長連同上證、出口PMI指數持續並行放緩。該行指此專有指標相比傳統的貨幣供應量更為行之有效,去年7月被廣泛採用的「信貸脈衝」一度蒙蔽了市場的雙眼,令不少券商言之鑿鑿地高呼市場已見底。

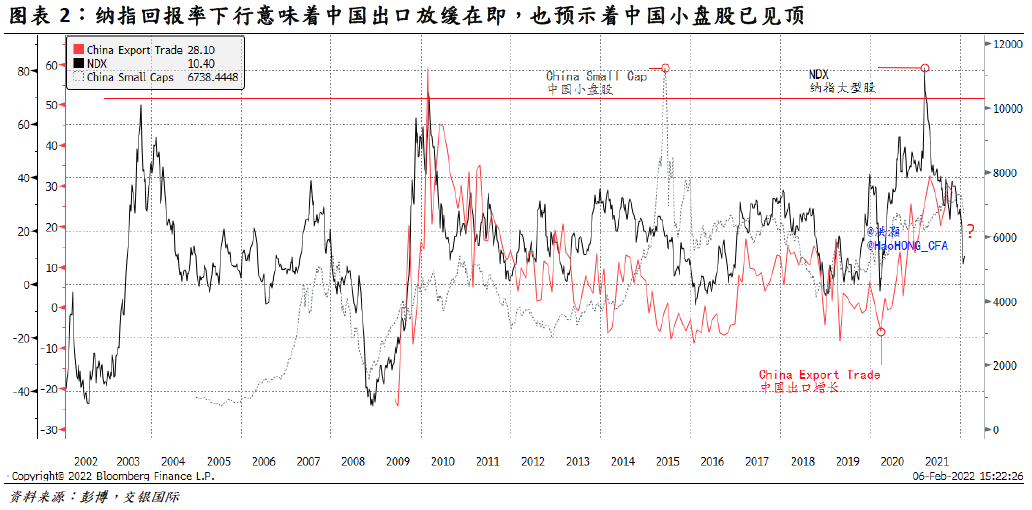

另觀納斯達克指數回報率(圖表2,黑色線)的下降,往往預示未來數月中國出口增長(紅色線)放緩在即,洪灝解釋這並非一個來自於統計戲法的虚假相關性,事實上這種關係乃源自中美經濟周期之間的相互作用。不足為奇的是,兩者也與中證500指數(灰色線)的走勢密切相關。中證500指數追蹤中國小盤股的表現,故對宏觀環境的變化非常敏感。

圖表2顯示,納指回報率於過去20年間的前兩個𡶶值大致相當的水平見頂,並正回歸至其長期均值。股市乃經濟的領先指標,納指回報率走低表明美國今輪經濟短周期正處峰值,或更可能已跨過頂峰。美經濟見頂將意味著消費增長減速,故交銀國際研究部推出了中國經常賬戶和在岸市場已同時見頂的觀點。

中國經常賬對素有中國的「納斯達克」之稱的創業板存在著一定影響,這個滙聚了中國眾多領先科技公司的指數,似乎在其2015年股市泡沫期間的高位左右再次觸頂,並與經常賬同步達峰。

洪灝於報告中表示,雖然許多人都急於想知道中國在岸市場在虎年開盤後的走勢,但更重要的是要識別出更大的宏觀形勢,因為宏觀背景主導著更長的交易周期。交銀國際認為目前市場面臨的最大風險,即在美國經濟開始放緩之際,美聯儲卻逼於美國通壓力,在中國經濟周期放緩的背景中不得不收緊美國的貨幣政策。

與此同時,該行指出經濟周期放緩時中國長債收益率的下降往往領先於美國半導體ETF的下行和美股每股盈利增長的放緩。當前,這一情景與2018年極為相似,而2018年是中國股市歷史上最糟糕的年份之一,而當年第四季也是美股歷史中表現最差的四季度之一。

交銀國際預測上證最有可能的交易區間為略低於3,200點至3,800點以下,而3,000點為最悲觀情況。@

------------------

請訂閱新官方YouTube頻道:

https://bit.ly/2XxPrsd

✅立即支持訂閱:

https://hk.epochtimes.com/subscribe

✅直接贊助大紀元:

https://www.epochtimeshk.org/sponsors

✅成為我們的Patron:

https://www.patreon.com/epochtimeshk

-------------------

局勢持續演變

與您見證世界格局重塑

-------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores