香港物業價格下跌,部份小業主淪為負資產,作為香港主要借貸抵押品,香港亦出現Call Loan潮(提早催還貸款),波及中小企及一眾「舖王」。最新香港主要房地產開發商新世界發展(股票編號:0017)發出盈警,截至6月底的財政年度淨虧損高達200億港元,向市場投下震撼彈,物業市道疲弱連地產商亦受衝擊,若未能止血隨時構成另一場信貸危機。

物業價格下跌對香港各階層影響深遠。據中原地產最新數據顯示,8月銀主盤增至344間,打破2008年金融海嘯時316間的紀錄,創下近17年新高,總值逾35億港元。金管局數據顯示,今年第二季負資產宗數達30,288宗,仍然是03年沙士後的高位。

今年9月2日,仲量聯行表示,已故「舖王」鄧成波的家族放售新界西貢康定路1、2、6、7及9號五座全幢廠房,市場估計,物業最新估值約9.5億港元,唯去年放售價約14億港元,下跌32.14%。

新世界發展發盈警則反映大集團亦不能幸免,預期持續經營業務的核心經營利潤跌幅高達23%;公允價值及減值損失高達95億港元,以及出售一間附屬公司所產生的另一項一次性非現金虧損83億港元,估計截至6月底的財政年度淨虧損高達200億港元。按9月3日收市價,新世界發展市值為172.39億港元,虧損大於公司市值。

過去兩年利率上升,影響已由小業主蔓延至發展商。新鴻基地產(股票編號:016)中期報告顯示,截至2023年底的6個月,債項平均實際利率由3.1%升至4.5%;恒基地產(股票編號:012)中期業績亦指,2024年上半年加權平均年利率介乎3.36%至6.01%之間 ,相對2023年介乎2.15%至5.02%之間有所增長。新世界發展今年8月初公佈發行4億美元、票息率為8.625% 、年期為3.5年的債券,同時,集團亦提出要約回購兩張債券,分別為2027年1月到期的4.750%利率債,以及6.125%的永續債。長實集團(股票編號:1113)的利率成本亦由2022財年的2.3%升至2023年的4.2。

在中小企經營困難的背景下,香港商務及經濟發展局局長丘應樺在電台節目中指,2020年4月推出的中小企「百分百擔保特惠貸款」,批出1400多億元給中小企過渡難關,至今呆壞帳率達到9.2%。較早前,恒生銀行(股票編碼:011)公佈中期業績,不良貸款上升至5.32%。

惠譽信貸評級主管Dan Martin 8月26日接受《信報》訪問時表示,高息環境令發展商還款壓力大增,加上在家工作等新模式令寫字樓空置率上升,拖累銀行貸款質素,部分銀行評級有可能被下調。該行於2019年9月將香港評級由AA+降至AA,2020年4月再降至AA-。

去年12月,評級機構穆迪維持香港長期信用評級「Aa3」,惟將香港信用評級展望由「穩定」調整為「負面」,隨後因應香港評級下調該機構一同將將中國香港(股票編碼:2388)﹑渣打(股票編碼:2888)﹑香港按揭證券公司等6間企業投資信用展望由「穩定」轉為「負面」。2020年該機構亦將香港長期信用評級由「Aa2」下調至「Aa3」。另一評級機構至於標準普爾,自2017年將香港由「AAA」降至「AA+」後一直維持至今。

一般而言,投資者視評級為信貸的風險指標,評級越高發債的成本越低,一旦評級被下調,發債方就需要提供更高利率以吸引投資者。一般退休基金亦有訂明許可投資債券的最低評級,例如香港人熟悉的強積金,長期債券的信貸評級要達到標準普爾BBB-級或以上、短期債券就要達到A2級或以上。一旦個別債券的信貸評級被下調至低於以上標準,就會要求機構盡快沽出該債券。類似情況亦適用在其他國家的退休基金。

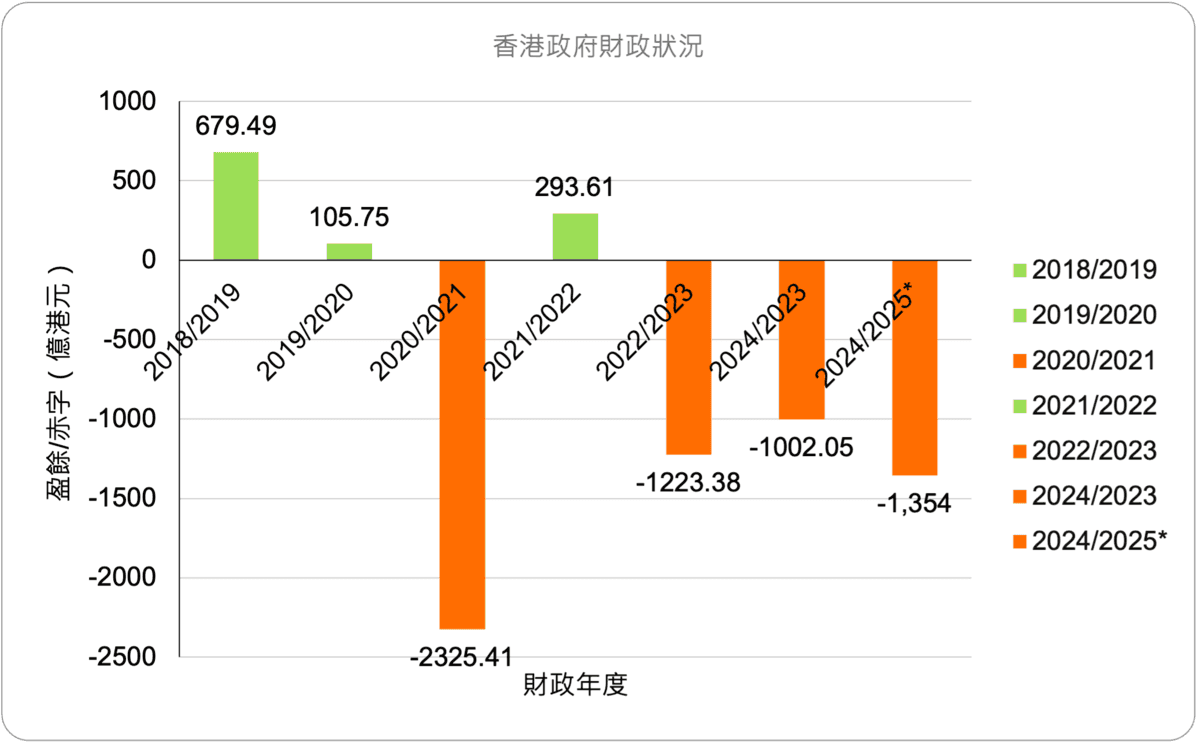

隨著地產市場萎縮和信貸壓力的增加,這些問題也逐漸轉移到依賴賣地收入的香港政府的財政狀況上,香港政府公佈,今個財政年度首四個月已錄得1,354億港元赤字,料將成自2020/21年度以來,5年內4次出現財赤(見圖)。

顏寶剛認為,香港曾經作為中西方資金聯繫人的地位正在削弱,隨著外資撤離,商業地產市場面臨萎縮,連帶影響了中小企的經營狀況。加上零售業也因多重因素而持續下跌,未來的經濟前景不容樂觀。他預計,香港的樓價預計還會進一步下跌,即使美國聯儲局減息,對於香港樓市的支持力度也相當有限,他補充,當前的形勢下,銀行的信貸評級可能會受到影響,這是一個迫在眉睫的危機。@

--------------

記得那一天

也繼續過好每一天

--------------

📌 2025大事回顧👇🏻

https://hk.epochtimes.com/tag/回顧2025

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores