美國10年債和2年債孳息率上周出現倒掛的警訊,讓道指單日重挫800點。但美國銀行行政總裁莫伊尼漢(Brian Moynihan)認為這不是美國經濟衰退的一個前兆,因為從銀行的觀點來看,美國消費情勢還很健康。

莫伊尼漢周三(21日)接受CNBC專訪時表示,消費者表現依舊很棒,他們都在賺錢,他們都被僱用,更重要的是他們花費了更多的錢。

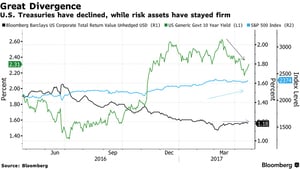

至於上周三出現的美債孳息率曲線倒掛,莫伊尼漢認為這不確定表明衰退將近。他解釋說,美債孳息率倒掛可能是受到全球有15萬億美元負利率公債的影響,而全球有80%-90%的正孳息率公債來自美國,因此出現了大量資金轉入美債的「安全投資轉移」(flight to quality)現象。

特別是10年期公債負孳息率不斷深化的德國,最近有意發行30年零利率公債,讓債市大感吃驚。這代表此時長期持有該類型長期公債是無利可圖的,只能寄望孳息率持續下挫的資本利得。

在美國公債孳息率不斷創低的氛圍中,美國財政部據報也探詢著是否發行50年和100年的超長期公債。若能順利發行,這意味著美國政府長期的公債利息支出將大幅降低,或凸顯此時債市已泡沫化的問題。

另一方面,莫伊尼漢認為美國經濟無衰退疑慮的原因在於消費情勢很健康。根據商業部經濟分析局(BEA)統計,消費對美國經濟的貢獻度高達68%。

莫伊尼漢說,今年初到8月15日以來,美國銀行客戶的消費金額達2萬億美元,較去年同期增長5.9%,或今年增加消費了1,200億美元以上,這意味著消費者持續支出,有利於美國經濟維持良好的狀態。

高盛的研究也發現,全美掌管2.1萬億美元資金的835檔對沖基金也同樣不認為美國經濟將很快進入衰退,因其整體的景氣循環股配置比例仍高於權重,它們仍然偏好資訊科技、非必需消費、工業和原料類股。一般而言,當經濟快速增長時期,景氣循環類股通常表現優於防禦性類股。

美國2年期公債孳息率周三收報1.575%,低於10年期公債的1.591%,由於二者報價過於接近,近期仍有再度被倒掛的可能。

不過,鮑威爾若修正上月底所說的貨幣政策「中期調整」(midcycle adjustment)的說詞,2年債孳息率可能加速下挫,讓債市的倒掛危機越來越遠,股市或許因此有較大的上漲空間。◇

-------------------

局勢持續演變

與您見證世界格局重塑

-------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores