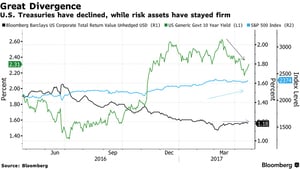

受到美國10年債殖利率週一(29日)一度突破2.7%(創2014年4月以來高位)的衝擊,投資人開始擔心風險性資產的需求恐受影響,美股 各大指數因而全面收低,道指和標普500指數同步下挫0.67%,跌幅雖不大但卻是今年以來的最差表現,恐慌指數則由幾個月前的低谷9以下漲到週一的13.84。

道指成分股跌幅最大的個股份別為卡特彼勒(跌2.68%)和蘋果公司(跌2.07%),標普成分股的地產類股、公共事業類股和電信股等與利率連動密切的相關個股也普遍大幅下挫,代表科技股的那斯達克指數因與利率關聯性較低, 週一只跌0.5%。

美國10年債逼近2.7%,已超越了道指和標普成分股股息殖利率的2.1%和1.8%。 隨著美聯儲計畫今年可望加息三次,加上近期原物料上漲和美元貶值助長通脹預期的心理,指標利率美國10年債的殖利率近期衝上3%的機會大增,對股市等風險資產的排擠效應正逐漸增溫。

在股價估值全面處於高位之際,現在唯一能對抗美債殖利率攀升的利器是企業獲利,本周將有125檔標普500成分股公佈財報,其中包括蘋果公司、谷歌母公司Alphabet、亞馬遜、 臉書和微軟等重量級科技股,投資人對財報利多或利空的反應將左右近幾日的股價表現。

除了美債殖利率攀高引發美股下挫外,華爾街各大投行對後市看法的轉變也開始影響盤面。 繼美銀美林證券在上周發表美股牛熊指標已漲到逼近危險邊緣,未來兩個月內恐回挫6%的報告後,高盛也在週一的報告中預測未來4個月內或將修正13%,並用4個月的時間收復失土。

高盛策略師歐本海默(Peter Oppenheimer)認為,標普500指數迄今未回跌超過5%的時間為1929年以來最長,但恐慌指數已攀升到13以上,閃現股市將修正的訊號,而牛市過程中股市修正10%時常可見。

至於最近四周內出現創紀錄的580億美元的ETF基金淨流入,歐本海預設為這是擔心錯失行情心理驅動下的落後買盤。 儘管如此,他仍然看好對後市,建議投資人可在修正後逢低買股。 ◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column