中國股市節後2月7日復市步入壬寅虎年,也就是A股辛丑牛年已於2022年1月28日正式結束。在今次牛年交易封關前,官方四大證券報曾兩度出來喊話,「挺起A股的脊樑」。這四大報的主管主辦機構是《人民日報》和新華社,足可見這一波喊話份量有多重,只是無助於提振市場及1.9億股民的信心,2022年1月被指是最差的年初開局。

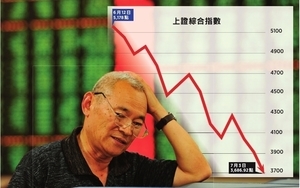

多個公開統計顯示,2022年1月從4日開盤以來到28日收盤,A股經歷了慘烈地下跌,在這一個月裏,A股三大指數:上證指數、深證成指、創業板指分別累計下跌7.65%、10.29%、12.45%。個股方面:1月25日,兩市總計4600多隻股票中,有超過4400隻股票下跌,佔比超過95%,對照來看,2016年1月4日A股熔斷,市場2809隻股票,下跌個股2505隻佔比不過近九成。

以上數據說明的是,A股今年1月份短短18個交易日,滬指從3640點跌到3361點,兩市成交額跌破萬億關口,下跌個股數創歷史記錄,滬指創下近幾年以來的單月最大跌勢,除了2016年1月份的休克熔斷,沒有比今年更差的開局了。

而且就在1月中國經濟增速全球領先的官方年報發布後,A股市場仍未止跌,真的面子掛不住,26日《證券日報》和《證券時報》兩大證券報直接在頭版喊話,《證券日報》更是頭版發表重磅口號喊話機構投資者「挺起A股的脊樑」。27日響應者寥寥,大盤跌的更慘,28日節前最後一個交易日,《上海證券報》、《中國證券報》和《證券時報》三大證券報頭版再度發聲力挺A股,28日滬指欲振乏力收在3361.44點,相比2015年股災年底3539.18點還要短少178點。

檢索新聞可知,A股只要暴跌成熊,大喉舌的做法是先去找替罪羊。在此之前的權威解釋,外因幾乎都是怪罪美聯儲貨幣政策,內因多是試圖歸咎於散戶追漲殺跌;如今權威解釋改稱1月份A股市場疲弱的表現是對海外利空因素的過度反應,而這種過度反應是通過機構投資者傳導的,要讓「A股機構投資者挺起脊樑」。

根據2021年A股IPO相關盤點,2021年520家上市公司合計募資金額超過5400億,IPO數量和金額都創出了歷史新高;再加上已經上市的公司再融資逾1.23萬億(不包括北交所公司),A股年度「吸金」將近2萬億,僅此數據可以表明,不管機構投資者還是廣大散戶都沒有理由去背「脊樑不夠挺」的這個鍋。

那麼A股應該挺起的脊樑是甚麼?如果按照習近平2017年7月14日在全國金融工作會議上的這番講話:「完善金融市場體系,推進構建現代金融監管框架,加快轉變金融發展方式,健全金融法治……」,而資本市場是金融體系中重要的組成部份,A股脊樑應該與證券監管體系、監管部門有很大關係。

不同於官方喉舌,民間輿論通常在說到中國股市30年發展過來存在的各種主要弊端、監管亂象,都可以歸結為制度結構問題,而這個不能不從股市創立之初說起。

中國股市是在江澤民時期1990年設立上海、深圳兩地證券交易所。據人民日報旗下的專業期刊《上市公司》雜誌曾經刊文稱:「依照江澤民總書記『搞證券是現代經濟中一門複雜的學問。各級黨政領導幹部、企業領導幹部和證券工作者,務必在認真掌握其基本知識和有關法律法規的基礎上,不斷提高駕馭和正確運用正確手段的本領』的指示精神,堅持為上市公司服務,為上級部門監管服務,為國內外證券機構和研究部門服務,為建設上海成為國際經濟金融中心服務,為推進中國資本市場發展服務。」

實際上,資本市場不僅是一個籌資市場,還是一個投資市場。人民日報《上市公司》堅持服務的對象,獨缺投資大眾,原因眾所周知,即中國股市最初在政策上被定位是國企融資途徑。直白點說就是A股市場設立的初衷就是為當時腐敗壟斷的國企融資提供便利,不是給散戶長期投資得到回報的。因而,中國《證券法》1999年7月1日正式頒布實施時,距股市成立已近10年過去。

直到2015年股災,相關話題仍被重提。如中國經濟學家、北京大學光華管理學院創始常務副院長曹鳳岐在《中國資本市場路在何方?》演講中提到這樣的內容:「中國資本市場一開始定位有問題。有甚麼問題呢?過去有個口號叫『發展證券市場,為國企改革服務』」。「那時候,中央領導到深圳去了,說了一句話, 說『股票是好東西』,結果深圳特區報,還有哪個報紙字那麼大,『股票是個好東西』,為甚麼呢?借錢不用還,貸款得還,發行股票得到是自有資金,所以開始為國企融資,大家最先上市的都是國企改造,沒有民營的和中小企業的。然後把它做成一個融資市場,就是我們融個資就行,而且還不用還,不用還也可以不分紅。」「所以說中國股民很可憐,支援國家建設,但是老被套。」

既然A股市場最初設計是為國企解困、為了國企可以上市「圈錢」發展這個市場,這使得監管的目標本身就出現偏差,監管部門不可避免地從保護上市公司出發,而忽略掉投資者和市場主體。今天A股被稱為是割韭菜的工具,無疑也是在為當初整個市場定位變成融資市場及監管無能造成的扭曲還債。

其實滬深兩市成立以來證券事故頻發,至今層出不窮的重大財務造假案,也可以見證A股監管的腐敗。

就以去年底被裁定的康美藥業為例。康美藥業成立於1997年,於2001年在上交所主板上市。公開信息顯示,最早應該是2012年微博上2名財經博主做了大量深入的調查和研究,發現康美藥業財務報表不實,後來文章被全網刪了。之後2013年開始在央視財經頻道播出《資本的故事》系列節目,竟然是由央視和康美藥業聯合製作的。2014年前後再次出現質疑康美藥業造假文章還是被刪了。直到2018年10月15日這次又有自媒體揭露(原帖一度被刪)並在各平台引發大量討論,證監會才不得不於10月29日啟動調查。

按證監會調查作出的一個結論,康美藥業是長期性、系統性、有組織有預謀的財務造假。問題是,微博網友、財經博主、自媒體都能發現的造假,從交易所到證監會卻都沒有能夠發現。特別是,證監會為了推卸自己至少6年的不作為,把立案日定在2018年10月15日,這個時間讓10月16日到10月29日之間買入的投資者集體訴訟卻不能獲賠。

據報道,根據一審判決結果,康美藥業需要賠償5.2萬名投資者24.6億元。但從債權申報總額為496.82億元來看,投資者的24.6億元賠償款屬於普通債權、位列第四償還順序,各方面因素影響下,賠償款落實到位仍有重重困難。

最讓人匪夷所思的,康美藥業財務造假造假300億,康美藥業原董事長兼總經理馬興田等高管操縱證券市場罪、行賄罪等等,導致10萬中小股東虧損慘重,不僅沒有被退市,現在反而烏雞變鳳凰,引入股東廣藥集團,也就是說,康美藥業的身份已經從民營企業轉變成國有企業。

事實上,如果證監會能夠「挺起脊樑」執行退市制度,A股有許多長期系統實施財務欺詐行為的企業早應該清除出A股市場。

眾所周知,退市制度是對上市公司的優勝劣汰,對投資者的一大保護。他山之石,美國退市概況近40年(1980-2017)退市率達54%、淘汰了1萬多家上市公司;印度起碼每年退市100家、每年退市率平均5%。

而目前A股退市率,比上比下都是不足。據統計,A股市場開張至今每年退市率不足1%。2020年退市數量16家。2021年有21家公司退市,退市率0.5%都不到。

值得注意,去年A股市場IPO數量和金額,雙雙創新高,是在註冊制持續推進之下。今年官方預計全面註冊制,IPO數量會出現的一個情況是上市公司井噴,退市公司仍然屈指可數。這意味,仍然有不少魚目公司會在A股市場減持質押套現、增發或可轉債吸取資金。這也不難想像,一直在攤大餅的A股,虎年仍是沒有大幅上漲的基礎。

若從A股廣大中小投資者立場而言,「官方政績」股市融資額十年新高,IPO數量全球第一,恰恰說明A股市場至今仍是「重融資輕回報」,大量上市公司從股市融到了錢,但卻沒有給予投資者回報,A股市場成了一個臭名昭著的「韭菜園」;至今不足1%退市率充份反映出監管機構形同虛設。難怪中國股民網友評論說:「你不能挺起一個你沒有的東西」。#

------------------

請訂閱新官方YouTube頻道:

https://bit.ly/2XxPrsd

✅立即支持訂閱:

https://hk.epochtimes.com/subscribe

✅直接贊助大紀元:

https://www.epochtimeshk.org/sponsors

✅成為我們的Patron:

https://www.patreon.com/epochtimeshk

-------------------

局勢持續演變

與您見證世界格局重塑

-------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores