當市場對就業、採購經理人指數(PMI)和CPI等強於預期的美國經濟數據感到驚訝時,矽谷銀行發生的擠提事件導致其崩潰。具有諷刺意味的是,一些分析師是基於加息的論點來推薦銀行股的。事實證明,這些股票的價格暴跌。他們似乎天真到不知道銀行是如何賺錢的。從結構上來講,銀行借短貸長。長期的、不斷惡化的收益率曲線倒掛表明銀行是輸家。

儘管現在銀行的利潤主要依靠手續費收入,但他們的客戶通過利用持有較長期限(定期)產品的回報來賺錢。如果像最近那樣,短期的回報率特別高,客戶就會持有現金,而銀行就沒有空間從手續費收入中獲利。鑒於銀行和客戶的利潤相關聯,自營交易(出售債券等)可能是不受長短債收益率差距影響的唯一重要收入來源。但這通常只佔總收入的一小部份。

由於銀行的利潤率與長短收益率差距成正比,後者應該與銀行擠提或破產的嚴重程度成反比;從理論上說,這不是簡單的關聯,而是一種因果關係。然而,收益率差距只是其中一個因素,因為這只反映了利潤「率」,也就是從每一美元交易中賺取的金額。只要業務量能夠抵消利率的下降(數量的增加抵消了價格的下降),銀行的收益就可能仍然增長,銀行股價就可能表現良好。

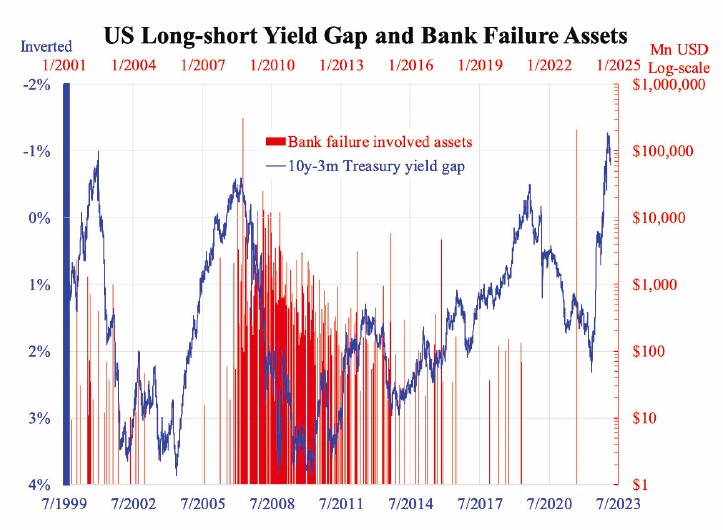

但收益率曲線最近一直在深度倒掛。這種價格(利潤率)帶來的影響是否會超過數量的影響(業務量)是一個經驗問題。為了回答這個問題,看看銀行倒閉和聯邦存款保險公司(FDIC)列出的總資產,並將其與長短期收益率差距一起繪製成圖表。

附圖顯示了這一點。收益率差距軸(左邊的藍色)是倒置的,右邊的紅色對數軸顯示了所涉及的資產。每個紅條代表一家銀行的倒閉;紅條越密,說明該時期的倒閉越頻繁。一個簡單的比較表明,收益率差距是銀行倒閉的一個預測因素。大約1年半的時間差距是指從收益率差距縮小到業務的下降,因此利潤收縮,然後最後到破產的時間。這樣的時間差是不穩定的,會因為其它因素而變化。

這次不同,因為加息的速度比過去40年的任何加息周期都要快得多,這使得短期收益率飆升的速度異常快,銀行倒閉也會更快發生。收益率差距在2022年5月達到最大,之後在縮窄。2022年5月之後的一年半是2023年秋季。如果銀行倒閉提前發生,我們會在未來幾個月看到它。

本文編譯自「Bank Failures and Recession Ahead」,原文刊載在英文大紀元◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column