美聯儲和歐洲央行都應該已經提高了他們的政策利率,而經濟衰退已接近邊緣。十年期和三個月國債收益率差距的模型預測結果暗示著到年底美國經濟衰退的概率已經達到65%,這是繼1980年代初之後的第二高。從過去半個世紀的經驗來看,任何超過35%的概率都會帶來經濟衰退。從這方面來講,65%的概率與100%的概率基本上沒有太大的區別!

然而,從股票市場到樓市,再從勞動力市場到消費市場,許多數據並沒有表現出任何衰退的症狀。儘管如此,在多米諾骨牌效應開始之前,這些巧合的指標不會顯示任何不好的趨勢。但仍然可以從一些基本面看出狀況,尤其是關於貨幣擴張性的指標。由於經濟衰退通常因信貸收縮而惡化,在經濟衰退之前採取緊縮的貨幣政策可以使得經濟衰退提早到來。

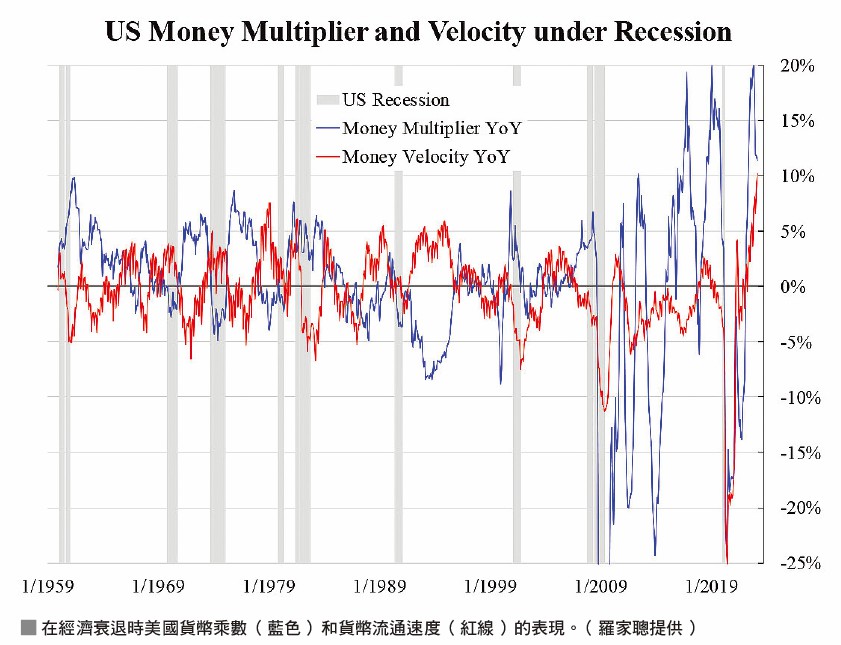

若想看到這一點,我們可以將這些基本面與衰退期繪製成圖表,然後對其進行研究。貨幣擴張包括兩個階段:一個是從狹義貨幣(基礎貨幣)到廣義貨幣(M2),這是貨幣乘數增強的過程,另一個是從廣義貨幣到經濟體(經濟交易),這被視為貨幣流通速度。第一部份與銀行業的關係更大,因為它涉及到存款貸款而形成的貨幣再造。相比之下,第二部份更多是基於一般公司的行為,因為它討論了貨幣和經濟之間的聯繫。

如附圖所示,大家可以從貨幣乘數和貨幣流通速度的同比(YoY)增長中看到貨幣流通速度的增長在經濟衰退下比貨幣乘數增長更容易回落。也就是說,在灰色區域下,紅線比藍線更有可能出現下降。換句話說,在導致經濟衰退的過程中,企業比銀行有更大的決定性力量。再多思考一下,你應該不會對此感到驚訝:銀行只是為企業提供便利。銀行不應該有太多的附加值,但企業有。

從這兩個數據系列中可以觀察到另一個有趣的現象,它們不一定會相互移動。也就是說,貨幣乘數的高增長並不意味著貨幣流通速度也出現同樣情形,反之亦然。在20世紀70年代這樣的印鈔時代,貨幣乘數的增長往往會更高。但在真正的繁榮時期,如20世紀90年代初,貨幣流通速度的增長往往會更高。回顧過去的十年,很明顯,貨幣乘數的增長比流通速度快得多,這表明繁榮更多集中在銀行領域,而不是整個經濟(所有公司)。

現在兩者都很強勁,這次是否有所不同?我們必須謹慎對待一年前貨幣流通速度增長的低基數,這使得最新的增長數字較高。而目前兩者的高增長可能意味著未來的下降趨勢,這與預測的經濟衰退將在年末發生相吻合。

本文編譯自「What Does Money Say About Recession?」,原文刊載在英文大紀元◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column