雖然美國總統大選是焦點,特朗普貿易是主題,但真正牽動市場的似乎是利率變化。各國央行已經或計劃很快減息。直觀的第一感覺是,這對市場和經濟都有好處。然而,作為一個周期,一系列反周期的減息,無論是先發制人還是迫於壓力,都預示著背後有問題。傳統智慧認為,當美聯儲開始減息周期時就應該賣出。事實上,在過去的30年,情況確實如此。

事實上,經濟與利率之間存在著微妙的雙邊因果關係。減息通過跨期渠道刺激經濟。利率不過是現在和未來之間的相對價格。減息意味著現在更便宜,但未來更昂貴,從而將更多的經濟活動(無論是消費、投資還是其他)從未來撤回到現在。然而,這種替代效應可能是溫和而緩慢的。根據經驗,利率變化的影響需要一兩年才能傳導到經濟中。

另一方面,反周期政策思想指導中央銀行在出現經濟下滑跡象時降低利率。然而,這種衰退不是線性的,而是逐步的。也就是說,當實際活動的增長只是減弱時,跡象通常並不明顯。然而,當失衡發生時,經濟就會「步步下滑」,像崩潰一樣。軟著陸或恰到好處的情況雖然並非不可能,但可能性很小。目前,失業率上升和通脹率下降等疲軟跡象已經很明顯,但還不清楚情況會有多糟糕。

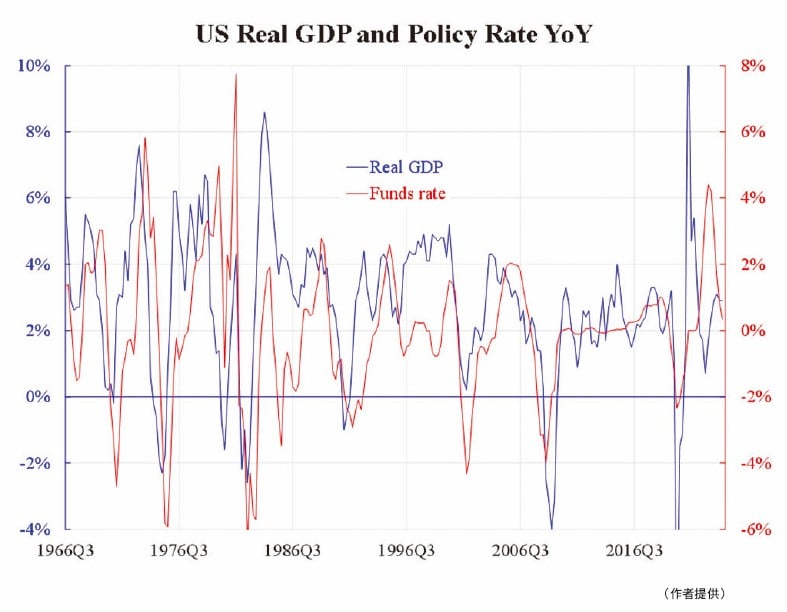

回到雙向因果關係問題上。為了評估哪一方的因果關係更強,我們可以看看經濟和利率是正相關還是負相關。附圖比較了兩者,歷史上的大部份時間裏,它們的相關性是正的。這說明,更有可能是實際GDP增長的變化是因,而利率變化是果。

雖然美聯儲通常在經濟繁榮時加息,在經濟衰退時減息,但也有一些時期表現出低相關性,這可能表明因果關係是雙向的。最近,兩者顯然是負相關的,表明利率變化對整體經濟的影響。然而,這對我們來說不是一個好訊號,因為換句話說,長期高利率將導致長期經濟增長放緩!然而,歷史表明,從利率到經濟的因果關係通常是短期的。

隨著經濟下行變得明顯,美聯儲將被迫做出相應反應,我們很快就會看到。在經濟下行中的減息不會只是一次或兩次,而是一個周期。由於市場尚未完全反映這一點,市場尚未完全反映未來的經濟下行。當它成為現實時,他們會稱之為黑天鵝——我們現在都知道的黑天鵝事件。

本文編譯自「Interest rate change as a cause will become a consequence」,原文刊載在英文大紀元◇

-------------------

局勢持續演變

與您見證世界格局重塑

-------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores