6月16日山西省陽泉市商業銀行出現儲戶集中提款。這是繼今年4月省級的甘肅銀行發生擠提後,再爆出一家銀行遭擠提。分析指,這是中國銀行業資產質量日趨惡化導致的結果。

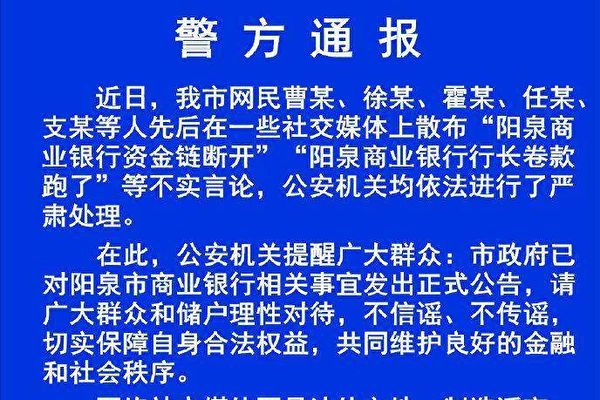

網上傳說該行資金斷鏈、行長捲款潛逃。陽泉市人民政府、銀保監會與陽泉市商業銀行共同貼出告示澄清、闢謠,公安部門也循既有套路,抓幾個「造謠者」頂罪認錯,以圖平息擠提風波。

根據資料,陽泉市商業銀行的前身是陽泉市城市信用社,2007年9月正式掛牌成立。截至2018年末,銀行資產總額約458億元,屬中型城市的商業銀行。

業內人士認為,中國銀行業極少有經得起擠提的。這兩年來中共央行頻頻「放水」,多次採行「降準」,即調降銀行的存款準備金率,向市場釋出流動性,從15%一路調降到現在的8%。

存款準備金是為防止銀行發生擠提而無法兌現儲戶存款時預留的。如今準備金率只剩8%,其餘的92%存款,銀行都可拿去放貸營利用。分析指,這是中國銀行業資產質量日趨惡化的主因之一。

2019年洛陽的銀川農商行、遼寧的營口銀行,以及今年的甘肅銀行都發生過擠提,但未有倒閉。而去年出事的內蒙包商銀行、錦州銀行和濟南恆豐銀行等,則被官方接管或者重組。

中共政府向來的處理模式是一方面保證銀行資金充裕,另一方面將擠提定性為受謠言煽動,並抓拿「吹哨者」。

儲戶存取款採登記制 實為防止擠提

中國銀行資產質量差、壞帳比率高,擠提風險自然大增。深圳、浙江、河北7月起試點大額存取款採預約登記制。財經專家「冷眼」表示,這是為防止銀行擠提而出台的,尤其是為脆弱的中小型銀行築一道防護牆。儲戶存取款先行預約,再做審批,以緩衝擠提風險。

根據瑞士銀行(UBS)分析師今年3月間的預估,假設中國2021年GDP增長率維持在4.8%,且有70%的銀行借款發生債務違約,則整體銀行產業的壞帳規模恐將新增5.2萬億人民幣,約7,430億美元。

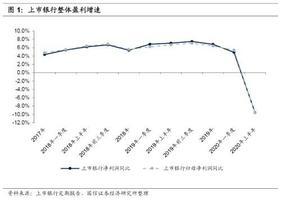

分析師亦指出,中共肺炎(武漢肺炎)疫情重創中國銀行業的短期獲利能力,預估今年整體銀行產業的獲利將衰退39%。

國際信評機構標準普爾全球評級(S&P Global Rating)稍早預測也稱,因受疫情衝擊,中國銀行業今年的不良資產比率可能增至10.5%-11.5%,壞帳金額預計新增7.8萬億元 。

國際評級機構惠譽 (Fitch Rating)2017年曾估算,中國金融體系的壞帳達51萬億元,比官方公佈的數字高出49萬億,中國銀行壞帳率可能高達34% 。而中共銀監會設定的壞帳率警戒線是5%。

依中共官方數據,今年第一季度的不良貸款餘額2.61萬億,壞帳率僅1.91%。

壞帳背後 中國總債務達GDP的5.8倍

專家稱,中國中小型銀行業壞帳狂飆的背後,是中國巨額的企業債、地方債,甚至居民家庭債務都出了問題。

中國財經資深媒體人王劍統計,中國截至今年第一季度負債總額580萬億人民幣,約是去年GDP的5.8倍。其中企業債259.3萬億,政府部門有債務40.5萬億,居民債務57.7萬億。

截至今年第一季,共31家負債超過50億元的企業破產,涉及債務9,323億;另外有5家銀行雷暴或者是被接管,涉及債務共2.6萬億元。

今年以來,在企業倒閉潮失業潮的大環境下,中國居民的按揭車貸還款逾期率飆升,而消費拖欠的應收帳款較5年前增長一倍,總額高達2.8萬億人民幣。

政府債務方面,英國《金融時報》曾報道,2019年前10個月,中國有831個地方政府,拖欠承包商的款項,被法院列入「失信被執行人」名單。相較於2018年底,違約地方政府只有100家。地方政府違約案例正快速攀升。

中共央行猛印鈔救銀行 全民為通脹買單

中國銀行業壞帳率過高,因此中共央行、財政部一直企圖緩解金融系統性危機。王劍稱,人民銀行編造多種工具「放水」,名為支撐實體經濟,實為救援中小型銀行。

今年6月1日人民銀行聯合銀保監會、財政部、發改委、工信部等公佈投放4,000億元,購買中小銀行的小微企業無抵押信用貸款,宣稱是又一創新貨幣政策工具,實質還是以這些債務作抵押印鈔「放水」,動搖著貨幣發行機制的根本。

「冷眼」稱,這些小微企業無抵押貸款很多是壞帳,企業已經沒有償還能力。央行如果不投錢購買的話,會拖垮中小銀行。於是中共央行和財政部出面購買,但最終還是由全國納稅人承擔,為超發貨幣所引起的通貨膨脹買單。

-------------------

局勢持續演變

與您見證世界格局重塑

-------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores