金融科技(FinTech)乃一種獨特的經濟產業,企業運用科技手段使金融服務變得更有效率。

摩通行政總裁Jamie Dimon指出:「矽谷來了。那裏有數以百計的Startups,滿有智慧和資金,以千變萬化的產品衝擊傳統銀行。」

於2015年,全球投入FinTech私人企業的總額達190億美元,相等於2012-14年的總和。

汰弱留強自然定律

傳統銀行在金融海嘯後被各國監管機構緊盯,一籌莫展。既要求大幅提高一級資本,又收緊資本定義,再經常以天價懲罰銀行的所謂「違規」交易,且看花旗、滙控(0005)、法巴和德銀等慘況。此般狂轟猛炸下,傳統金融界又如何騰空思考發展。

相反,監控較鬆的FinTech板塊,把握良機深入銀行業腹地,左挑右拔,竟佔取了中原多片肥沃之地。

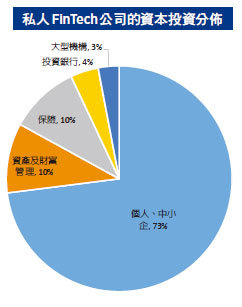

七成FinTech集中火力,搶攻金融業中最厚利潤的個人、中小企銀行業務。這類生意較易得手,原因網上平台吻合了顧客群特性與所需。

智能手機牽頭發動資訊革命,B2C(商家對客戶)推銷模式簡單直接,造就阿里巴巴(美股代碼:BABA)、騰訊(0700)分別建立了龐大的支付寶、財付通平台,用戶達4億。透過這些平台推銷融資、基金產品,以至一條龍服務比銀行方便得多,用戶只要一打開手機,資訊即一目瞭然。

新興市場搶閘跑出

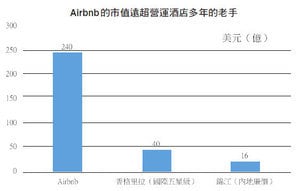

美國PayPal在2015年錄得2,820億美元結算金額,遠低於支付寶的9,310億美元。歐美銀行堅守陣地,但主導權已落入FinTech公司手中。

新興市場的FinTech節奏更為輕快,一般落後國家的老百姓都沒有銀行戶口,但手機則人人有。肯尼亞有2,300萬FinTech用戶、索馬里40%成人使用手機金錢,而印度、印尼和菲律賓有4億非銀行客戶可選擇FinTech作金融服務方案。

銀行為了保持競爭力,亦必須調動兵馬,開發FinTech。北歐銀行在數碼化角力中一馬當先,DNB銀行在2015年公佈削減一半零售分行,故其科技已貼著顧客手機走。

3年前,FinTech是多麼的陌生!今天,它正動搖地上最大的行業。◇

-------------------

局勢持續演變

與您見證世界格局重塑

-------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores