紐約社區銀行(NYCB)的危機讓人想起去年3月的銀行危機。與去年的情況類似,危機總是在沒有明確徵兆的情況下突然出現。1月底,紐約社區銀行的股價在一天之內暴跌超過30%,之後幾天,股價只剩下了30%。我們不能輕易說美國市場(在資訊流動方面)效率低下,但一個鐵的事實是,不到市場出現崩潰,幾乎沒有人意識到這種危機。這似乎是危機的內在本質。

自2008年金融海嘯以來,學術界和政策制定者提出了多種預警指標。不同的學者建立了不同的模型,得出了不同的結論。一些學者認為,資產價格的急劇變化(如股票或住房暴跌)是有指示性的,而另一些學者則認為,基本面(如信貸或債務與國內生產總值的比率)是健康與否的關鍵指標。有些人甚至對不同的綜合指標進行比較,以評估哪種指標最好。作為最小公倍數,幾乎一切都算數。

我們都知道許多因素都很重要,但如果不簡化為一個或幾個因素,就不會有多大用處。這裏的一個主要困難當然是危機本身的性質造成的。這種性質是混沌的,是不可預測的,比如物理學家無法預測天氣,地質學家無法預測地震。由於混沌事件的背後有著複雜的動態變化,因此無法通過統計建模等標準分析方法十分確定地找出其中的因素。這就解釋了為甚麼不同的學者儘管都在做科學研究,卻得出了不同的結論。

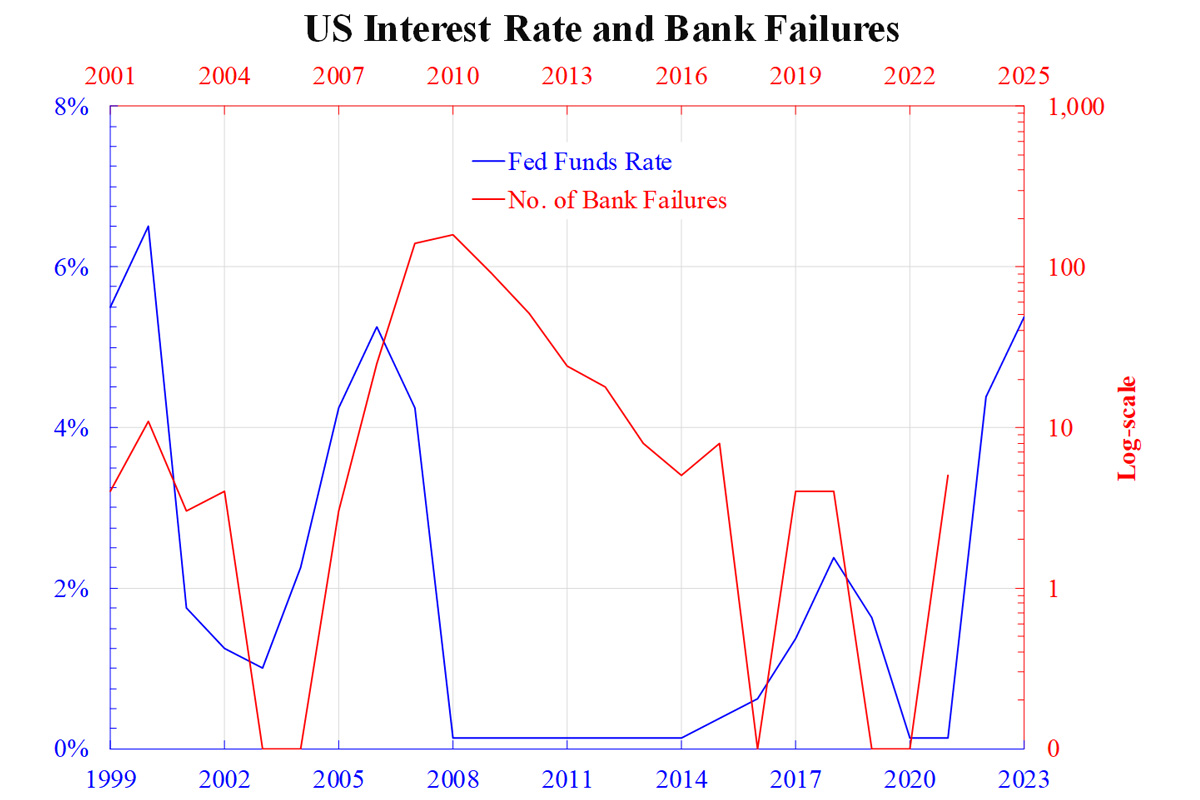

為了將這一觀點形象化,我們可以嘗試將利率作為預測危機的單一因素。我們都知道,銀行(甚至公司)的資產負債表對利率變動非常敏感。利率作為銀行業危機的理論成因應該不難確立。從經驗上看,政策利率在某種程度上領先銀行倒閉數量約兩年,如附圖所示。即使採用一些技術手段,如半對數模型(因變量只取對數),解釋力看起來也不高。

並非每次加息周期都會對銀行倒閉產生同樣的影響。不僅加息與銀行倒閉之間的時滯不穩定,而且加息的滯後效應也因時而異。這就給將其作為預警信號帶來了很大的困難,尤其是在時間非常不確定的情況下。事實上,許多其它因素也具有類似的性質,會產生高度不確定的關係。可以想像,當所有這些不確定的指標匯總成一個綜合指標時,沒有人真正了解其中的機制。

雖然確切的時空是不可預測的,但這並不意味著事件本身是不可知曉的。就像中國的銀行深陷房地產行業泡沫爆裂的纍纍負債中,這種潛在的危機是可知的,儘管報道的症狀不多。從這個意義上說,這些並不是真正的黑天鵝。

本文編譯自「Banking crisis is unpredictable but knowable」,原文刊載英文大紀元◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column