上周,中國股市暴跌;上證綜合指數(SHCOMP)跌破了具有心理意義的 3,000 點。這是在當局 「救市」、禁止上市公司高管賣空股票的背景下發生的。不出所料,這種行為是典型的不良信號傳遞,向市場傳達了負面的內部信息。

政府被市場狠狠打了一巴掌,也說明政策在很大程度上是無效的。

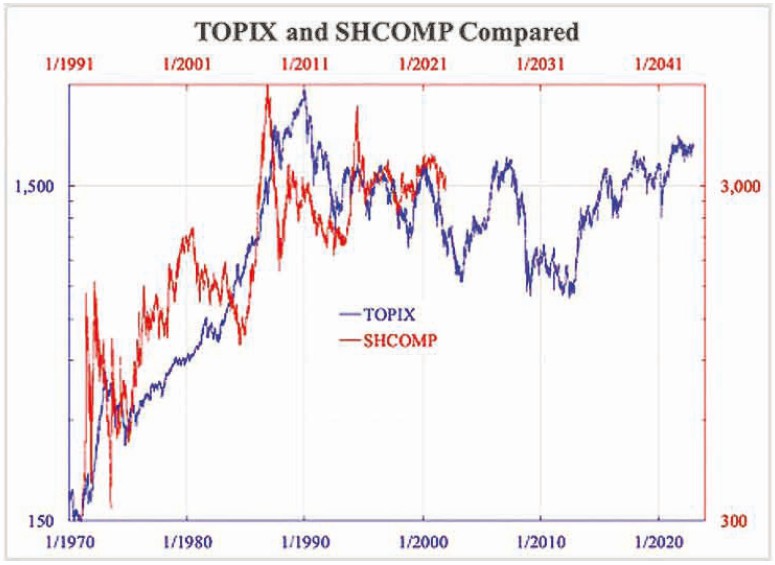

10多年來,中國政府一直無視黯淡的股市。自金融海嘯以來,上證綜指除 2015 年短暫下跌外,15 年來一直在 3,000 點附近交易,這一水平約為 2007 年最佳時期(6,100 點)的一半。

突如其來的強力救市行動揭示了另一個重要信息:房地產泡沫破裂以及隨之而來的債務危機已經到了關鍵時刻。在已經死氣沉沉的股市中,哪怕再有微小的資金外流,都將是致命的。

另一個背景是近期出現的大規模 A 股火熱拋售和外商直接投資(FDI)外流。這種外流足夠全面,無論是股市的短期資金還是長期投資,它們都在逃離。

當前的關鍵有兩點: 其一,近期美國長期主權收益率推動全球利率飆升。這就需要重新評估每項投資,而最脆弱的市場(這次是中國)往往會首先面臨現金流失。另一個原因是市場擔心會爆發新的戰爭,而中國恰恰是該戰爭潛在的候選國之一。

根據我們對中國和日本的標準比較,SHCOMP 指數預計將在本輪大幅下滑。從對數刻度來看,本輪行情的最低點可能會跌至 1,500 點,即較當前水平再深跌 50%。

從基本面來看,大多數上市公司或多或少都受到房地產行業的拖累。去槓桿並非一蹴而就,疲弱的股市需要時間來恢復。不過,這可能不是甚麼大問題,因為大多數散戶投資者已經放棄了。

但是,這種事態發展具有強烈的暗示性: 在一系列債務違約證明中國債市死亡的同時,股市的死亡也將很快得到證明。這意味著中國將不得不幾乎完全退出全球所有金融融資渠道。你能想像一個龐大的經濟體如今沒有金融嗎?顧名思義,這意味著深度去槓桿。

更重要的是,這進一步意味著未來的再槓桿化將非常漫長、困難,甚至不可能。

巧合的是,全球股市正從各自的頂部回落。這在某種程度上預示著,即使尚未開始,全球經濟衰退也近在眼前。即將到來的熊市將對中國構成巨大挑戰,不僅限於市場,還包括宏觀融資。這種動盪可能演變為社會動盪,甚至政治動盪。

本文編譯自「With the Real Estate Crash and Debt Defaults China Will Have to Withdraw From Almost All Global Financial Funding Channels」,原文刊載在英文大紀元◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column