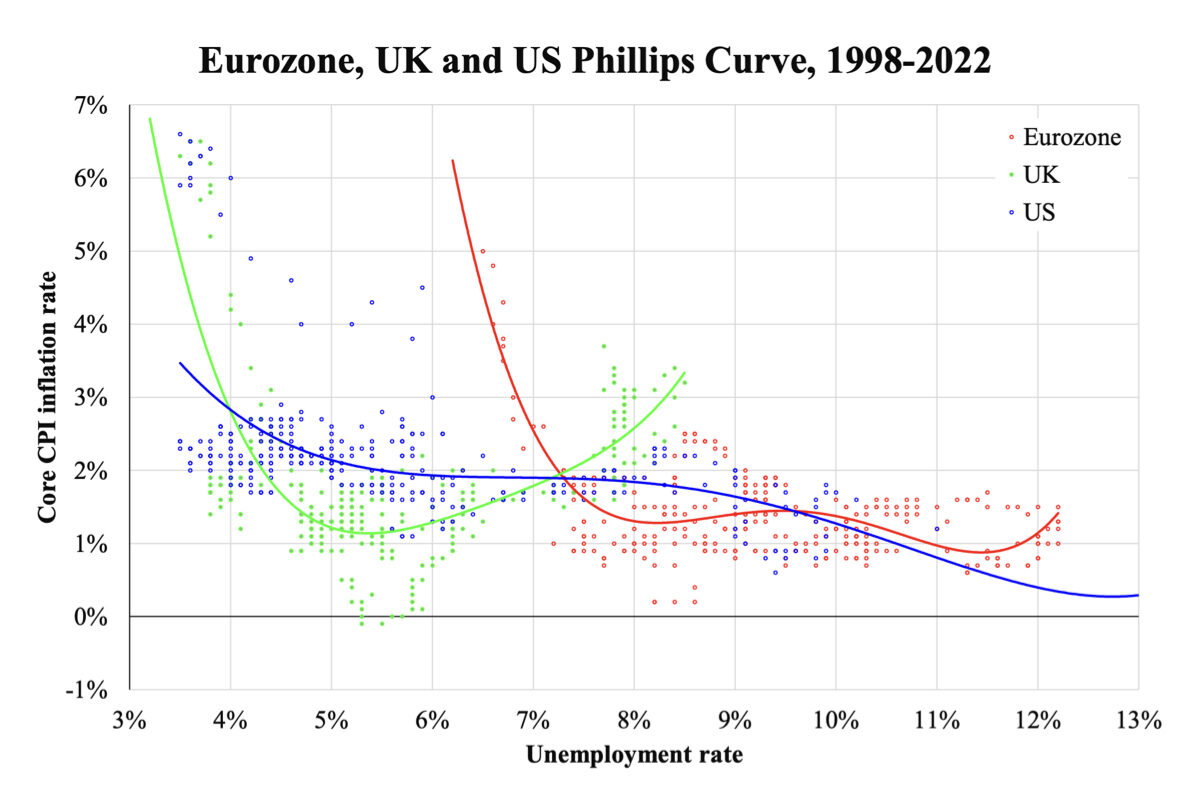

失業率和核心消費者價格指數通脹之間的關係通常被用來繪製成菲臘斯曲線。不同經濟體的結果會有所不同。在許多觀察家看來,美國和歐洲經濟體的主要區別在於後者的實際經濟活動相對較弱,通貨膨脹率持續較高。這表明,在X軸和Y軸分別代表的是失業率和通貨膨脹率的菲臘斯曲線圖上,美國相比起歐洲所處的區域更靠近內部。這就是說,美國的失業率和通貨膨脹率都比歐洲低。為了看看這是否屬實,我們繪製了三個經濟體從1998年(這也是數據開始時間)到2022年的菲臘斯曲線,以進行比較。

在討論結果之前,首先要注意這些曲線與教科書上講的理論形狀相差甚遠。它們既不是線性的也不是凸狀的,而是高度非線性的。在過去十年中,美國的失業率和通貨膨脹率不太能用菲臘斯曲線表示出來。然而,在過去的兩年裏,這兩者的相關性很好,特別是在高通脹時期,如圖所示。擬合的美國菲臘斯曲線(藍色)並沒有顯示出向左端的急劇上升。雖然,這些散點是這樣的。事實上,在低通脹時期,三個地區都出現了類似的散點,但英國和歐元區的散點更為明顯。當通貨膨脹率變高時,在曲線的右邊觀察到了尖銳的差異。

歐元區的曲線處於靠右的位置可能只是表明這三個地區的自然失業率之間的差異。歐元區的自然失業率較高,因為有許多經濟貧困的成員國。如果只比較美國和英國,兩者都顯示出類似的自然失業率,因為它們的失業率都在3.x%的時候高通脹開始改善。當失業率高於百分之七時,英國更容易出現高通脹,而美國在失業率低於百分之七時,通脹率相對較高。在其它時候,兩條曲線的表現相似。

如果歐元區的曲線(紅色)向左移動三個百分點,那麼這三條曲線實際上將處在一個差不多的位置上。這表明同樣的理論適用於這三個地方,可能具有類似的參數,貨幣寬鬆政策的利弊權衡在每個地方都將或多或少地相似。知道這一點很重要,因為我們可以得出結論,用過去一年高通脹率的相同推理,因為我們可以類似地預測所有通脹率都會下降,美國會首先下降,而歐元區和英國的下降則會滯後(於美國)。

事實上,市場也有同樣的看法。雖然美國預計將在5月或6月停止加息,但歐元區和英國預計將在7月或9月停止加息。歐洲的周期性行為與美國類似,唯一的區別是,一個在時間上領先於另一個。

本文編譯自「US and Europe Are Indeed Similar Under Cycles of Inflation and Unemployment」,原文刊載在英文大紀元◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column