美國CPI通脹數據公布後,全球市場表現出強勁的反彈。實際上,市場在幾個月前就已經對通貨膨脹的緩和有了充份的預期;我們在6月份的專欄文章中曾預測通貨膨脹在第三季度達到頂峰,之後會慢慢緩和。這種準確預測根本不是靠甚麼魔力:它只是考慮了貨幣和價格之間傳導的滯後性。在了解到貨幣增長領先於價格增長大約四到五個季度,並且知悉M2增長在2021年初達到頂峰,那麼作出這種正確的預測並不困難。

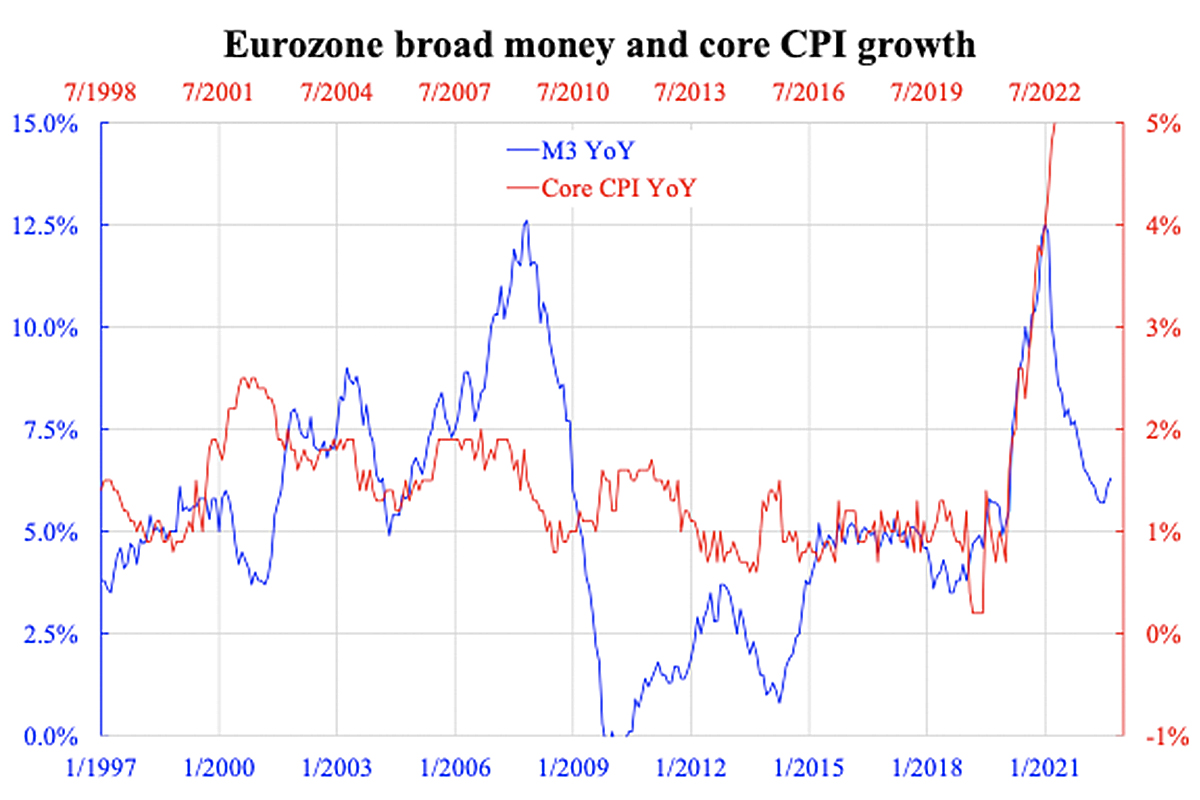

然而,如果在另一個主要經濟體系——歐元區重複同樣的做法,就會發現一些不同的情況。即使假設一個更長時間——六個季度的時間滯後,2021年初的貨幣增長峰值也沒有導致通貨膨脹的下降;核心通貨膨脹也是如此。如附圖所示,核心通脹率飆升至5%,而不是跟隨階段性貨幣增長的下降。這表明有貨幣以外的因素在起作用。貨幣因素通常支配著需求方,難道是供應方面仍然緊張?

這在邏輯上是可能的,但其它方面的數據似乎不能證實這一點。例如,反映運輸緊張程度的波羅的海乾散貨指數,現在接近大流行病爆發以來的最低水平。荷蘭天然氣價格從6月到8月上漲的部份也已經完全蒸發了,現在已經回到了接近戰前的水平。加上大多數資源價格在俄烏戰爭爆發後不久就達到了頂峰,在過去的幾個月裏,供應緊張導致通貨膨脹高昇的說法是行不通的。那麼,我們如何解釋這種既非需求也非供應因素導致的核心通脹激增?

查看造成通貨膨脹的因素,能源無疑是主要的驅動力,能源價格上升了幾乎42%。但非能源工業品的通脹率也達到了6%,而服務業為4.4%。後兩者想必大多與供應方無關,但都非常高。這表明通貨膨脹是均勻地分布在大多數行業中。進一步看看歐元區的成員國,其最新的核心通脹率均為百分之四點多至兩位數的水平,這表明通脹也是均勻地分布在各國,這是一個比國內各行業更高層次的空間維度。

顯然,非核心通脹(主要是煙草、食品和能源)已經對核心通脹產生了所謂的 「第二輪效應」。最新的通脹預期措施並沒有反映出這一點,而是顯示出低數字,然而,它正在追趕實際的通脹率。如果通脹預期仍然很穩固,那麼通脹上升的唯一原因是央行做得不夠好。雖然美國現在的核心通脹率比歐元區低,但美國的政策利率卻是歐洲的兩倍(美國接近4%,歐元區2%)。這兩個中央銀行形成了一個很自然的對比實驗。

儘管最新的歐元區失業率為6.6%,但這已經是1998年有數據以來的最低紀錄。工資增長從Covid爆發之前的1.6%的趨勢水平上升到現在的4.1%。所有這些都表明經濟過熱而沒有適當的緊縮—這是通脹仍在飆升的真正原因。

本文編譯自「ECB's sin for the uncontrolled inflation」,原文刊載在英文大紀元◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column