最新公布的美國通脹率令人驚訝地上升。雖然整體通脹率從8.3%略微放緩至8.2%,但核心通脹率(不包括食品和能源)從6.3%上升至6.6%。整體通脹和核心通脹之間的分歧始於5月,並持續了幾個月,直到現在,兩者一直呈現平穩的趨勢。當通脹率沒有單邊運動時,核心和非核心通脹率可以相互背離,表現出我們這幾個月來觀察到的情況,直到它們都重新開始另一個單邊運動。

最令人擔憂的是,可能不會很快出現「另一個單邊運動」。即使通脹率已經達到頂峰,也可能不會回落,而是長期保持現有水平。從今年年初開始,美國的核心通脹率一直在6.0%至6.5%左右(準確地說是5.9%至6.6%)。在此期間,無論大宗商品價格如何暴漲暴跌,這一趨勢都沒有甚麼變化。而且這種平緩的趨勢已經保持了三個季度,很難說是過渡性的。此外,大約百分之六點幾的肯定是不可接受的一個高通脹水平。

除了食品和能源價格在前兩個季度下滑之外,需求也放緩了,這一點從一攬子宏觀經濟數據中可以看出。當供應(增長)上升而需求下降,供應曲線向右移動而需求曲線向左移動時,那麼價格(通貨膨脹)的變化方向應該是向下的。然而,這與過去三個季度的平穩趨勢不一致。如果供給和需求不能解釋觀察到的價格(通貨膨脹)變化,那麼應該有一些其它因素可以解釋。

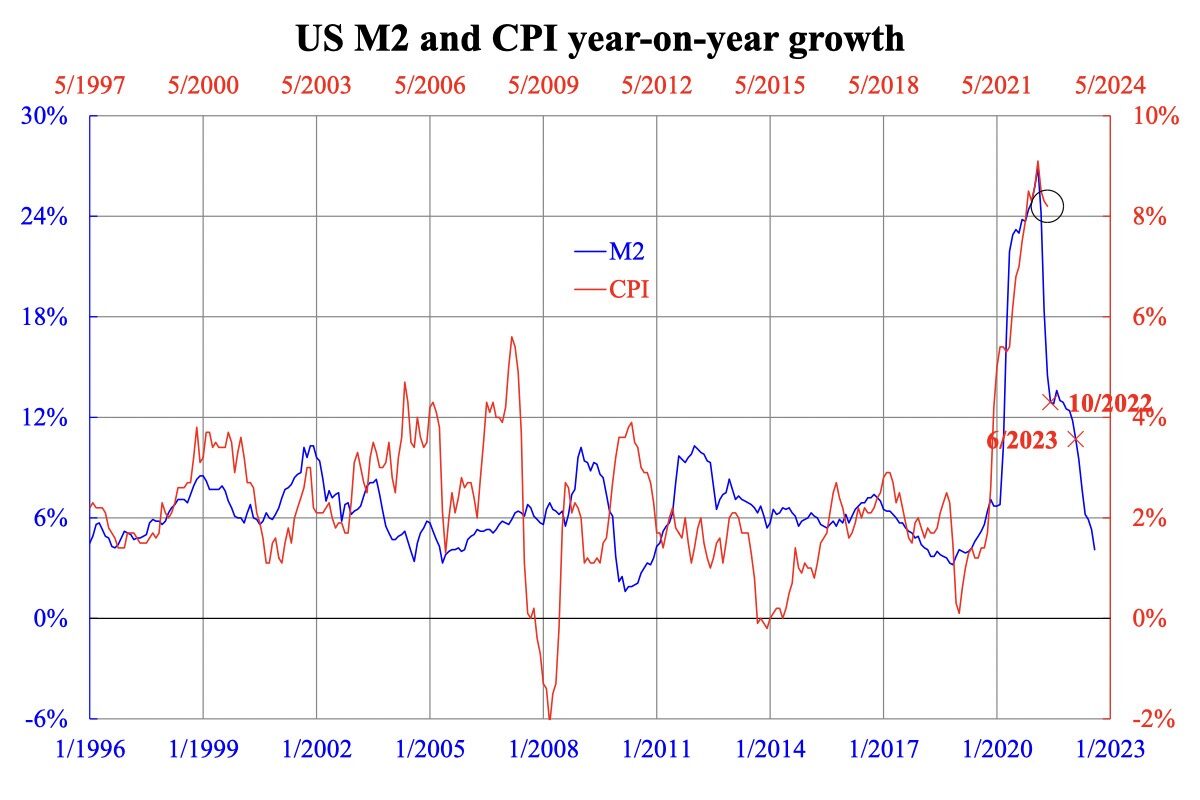

附圖顯示了廣義貨幣(M2)增長與CPI同比通脹之間的關係,之前我的專欄中已經展示過,現在對此做了更新。過去的經驗數據表明,貨幣增長導致通貨膨脹,但這伴有4至6個季度的滯後期;現在這一輪通貨膨脹滯後5個季度,這與以前的經驗一致。如果貨幣是通貨膨脹的唯一原因,我們應該觀察到通貨膨脹現在已經迅速下降了,就像五個季度前的貨幣增長速度一樣。但事實上並非如此(見圓圈)。

貨幣增長主要控制需求方;供給方面,如當前的能源緊張並不受貨幣的控制。鑒於供給方面的限制已經得到緩解,它不應該對通貨膨脹構成任何上升的壓力,這一點從非核心通貨膨脹的下降可以看出。由於核心通脹率仍然很高,而需求驅動的通脹率應該逐漸消失,因此有理由懷疑除需求或供應以外的其它因素,如通脹預期失去控制。事實上,美聯儲最近發表了有關這方面的研究。

沒有錨定的通脹預期是非常麻煩的,可能需要很長時間來解決。美聯儲現在意識到,情況可能會變成這樣。為了避免重蹈歷史覆轍,這次他們很可能收緊過度,這被認為是未來的主要風險之一。

本文編譯自「Inflation peaked without coming down」,原文刊載在英文大紀元◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column