美聯儲(FED)在上一次聯邦公開市場委員會(FOMC)會議中重申了比預期更長的加息時間以及比預期更晚的減息時間,自此以來,短期市場利率隨之上升。然而,聯邦基金期貨顯示終端利率仍然會維持在5%左右,處在上下25個基點的範圍內。這意味著市場的期望值並不比以前高;事實上,最後的加息會在2023年3月、5月或6月FOMC會議中的任何一次發生,仍然是一個相當狹窄的範圍。

美聯儲發出這種鷹派信號的可能原因之一是持續的高通脹和強勁的經濟表現。自今年以來,核心通脹率一直保持在6%的水平(大多高於此),而失業率保持在3.6%的水平。這些無疑是經濟過熱的強烈信號。根據大多數類型的模型,人們普遍認為,所謂的平衡或中性利率在過去可能是3%或以下,但當前會上升到3%以上甚至4%以上。聯邦基金的目標利率恰恰處於這一水平之上。

在如此短的真正緊縮時期內,人們不能指望現在能有任何延遲效應發生。毫無疑問,當通脹率在2月達到8%而沒有第一次加息時,美聯儲明顯落後於曲線。但是,最近幾個月的加息並不意味著通脹可以立即被抑制。由於通貨膨脹現在不再是由供給驅動,而是在需求驅動下,工資價格螺旋式的上升,因此降低通貨膨脹的機制必須首先推動失業率上升。也就是說,它需要首先讓經濟衰退。

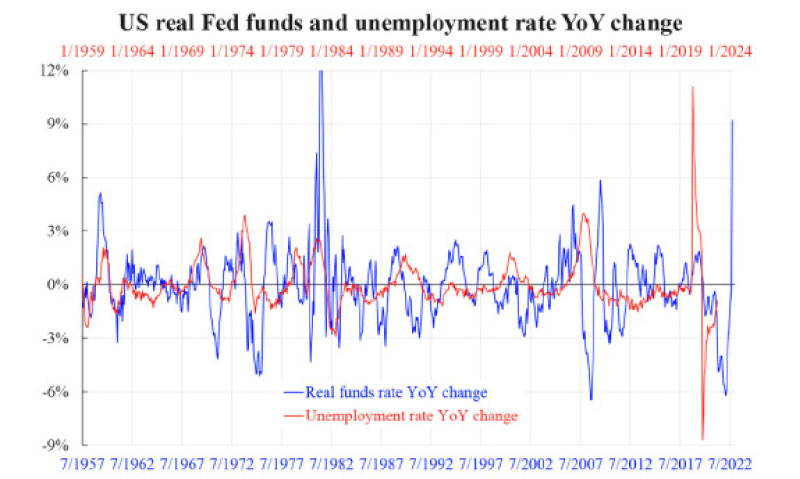

要看到這一點,我們必須明確加息和失業率變化之間的確切關係;所謂「確切」,我們需要知道它們之間的動態關係或階段性的領先或落後。要使利率產生實際效果,重要的是實際利率而不是名義利率。因此,應該使用實際利率或名義利率減去通貨膨脹,如圖所示。要看到密切的正相關關係,即實際利率上升和失業率上升,需要有大約6個季度的時間間隔。這比許多人認為的時間要長得多。

換句話說,3月以來的加息直到2023年秋季才會產生有意義的效果。正如藍色路徑所預測的那樣,紅色應該先下降然後再上升。這意味著失業率可能會先同比下降,然後再上升! 由於一年前的數字是3.9%或以上,未來的數字可能會低於這個水平。

這對美聯儲來說,可能是一個危險的信號,因為他們做得過頭了(再次落後於曲線)。他們可能會錯誤地判斷經濟比預期的更加穩固,然而逆轉會突然發生—這被稱為明斯基時刻。如果樓市崩潰,這種可能性會更大。

本文編譯自「Policy phase lag can lead to overdone」,原文刊載在英文大紀元◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column