在睽違兩年後,向來投資嗅覺敏銳的對沖基金今年又重新投入了原物料商品的懷抱。根據花旗集團統計,他們持有芝加哥商品交易所(Comex)的銅和紐約商品期貨交易所(Nymex)的原油多頭倉位皆創下歷史新高。

造成這個現象的主因是預期美國上萬億美元的基礎建設商機,原物料、工業用商品和金屬未來的強勁需求可期,這與美股在美國總統特朗普新政預期下不斷刷新高價有異曲同工之妙。

另一個依據是商品行情去年便開始加溫,其中尤以原油和鋼鐵的漲價最為明顯。彭博商品指數(BCI)去年上漲11%,為2010年以來首度上揚。追蹤商品期貨的標普GSCI指數去年則大漲28%,創下2009年最大漲幅。

受此影響,據花旗集團統計,今年1月全球基金公司投資商品資產達3,910億美元,環比和同比分別增長7%和50%,主動型基金的商品好倉則創下2014年以來最高水位。

另據美國商品期貨交易委員會(CFTC)統計,市場1月押注原油、銅和棉花的好倉已創下2006年有統計資料以來最高。追蹤原油、金屬、木材等原物料商品的原物料價格指數(MPI)則在2月底出現連續17周上漲的新紀錄。

除了銅和原油外,對沖基金還大幅加碼了棉花、牛隻、大豆等期貨好倉。

中國的狀況也是市場關注的焦點,雖然中共當局最新出台的2017年GDP增長目標降為6.5%,但中國對原物料的需求迄今卻不減反增,今年1月進口的鐵礦砂同比增長12%,增幅超過去年的7.5%。

另一個觀察重點是美元匯價,美元指數在1月3日創下14年高峰103.8後,1月份卻回跌2.7%,迄今仍未突破新高,跟不上美股不斷創新高的走勢,導致越來越多的專家認為美元或許已經觸頂,這對以美元計價的商品行情可望成為助力。

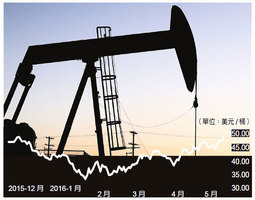

然而,當對沖基金大量押注商品期貨好倉的同時,風險也相對衍生。其中,原油近期持穩在50美元/桶以上,主要反映石油輸出國組織(OPEC)今年上半年的減產,但美國等產油國卻不斷增產,下半年供過於求的威脅仍在。

此外,美聯儲預期將在3月加息的機率已接近100%,美元的上漲、投機資金成本的提高和其它金融市場的風吹草動都可能成為商品期貨多頭平倉的導火線。

而商品行情的上漲也將助長美國的通脹,導致美聯儲加息預期心理進一步提高。

高盛近期報告也認為,商品行情在各類「硬數據」公佈之前,可能只會在區間遊走,市場必須看到OPEC的實際供給刪減、強勁的製造業調查數據、中國信貸的實際刺激作用等利好的支撐,否則缺乏實質需求和實質的庫存減少,商品行情將難以持續上漲。◇

-------------------

局勢持續演變

與您見證世界格局重塑

-------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores