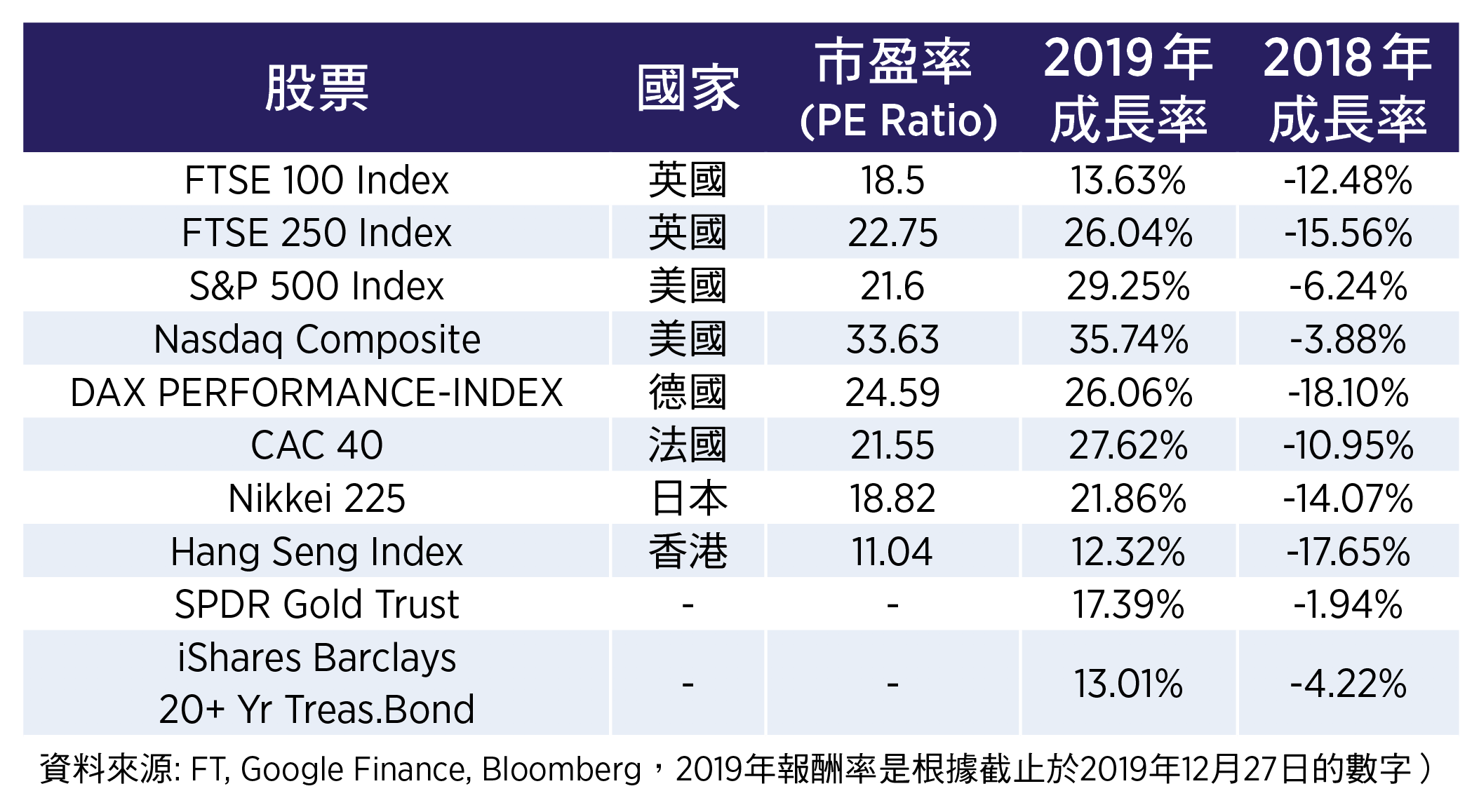

2019 年的全球金融市場, 不管是股票、國債,甚至黃金及原油,均有相當好的表現。美國和歐洲股市屢創新高,美國標準普爾500 指數至2019 年12 月27 日止上升了29.3 %,

Nasdaq 指數上升35.7%,英國的FTSE100 指數上升13.6%,即使是以避險為主的資產,例如投資美國20年以上國債的iShares 20+ years TreasuryBond 指數基金(TLT), 在同一時

段也平均增值13.0%,黃金也上升了17.4%。

回顧2019 年初, 全球主要國家包含美國和歐洲均面臨經濟走弱的局面,金融市場最關心的話題是全球經濟是否即將走入衰退。 2018 年6 月中美貿易戰正式開打,讓全球經濟雪上

加霜,面臨巨大的不確定性;英國深陷退歐危機;再加上美聯儲自2015 年開始連續九次加息,金融市場當時充滿悲觀的氣氛,最終,2018 年全年主要股市以大幅下跌告終。

來到2019 年底,中美貿易戰緊張減緩,經濟走弱的步伐放緩,增加投資者的信心,幫助股市表現,但全球風險和避險資產在2019 年同步大幅上揚最主要的關鍵,還是主要央行的貨

幣寬鬆政策。

尤其是美聯儲自2019 年7 月至今連續三次減息, 歐洲央行在9 月時更將利率下調至負利率。寬鬆的貨幣政策使得市場有足夠的便宜資金讓大部分的資產類別水漲船高,這解釋了為

何風險資產和避險資產同步上升的原因。但這也反映了投資者對於經濟前景並沒有一致的看法。

2020年前景

根據IMF( 國際貨幣基金組織),全球GDP 成長在2018 年為3.6%,2019 年為3.2%,而2020 年會觸底回升至3.5%。但這成長主要來自新興國家,從2019 年的4.1% 上升至4.7%;

而發達國家,經濟成長預期仍會持續走緩,從2019年的1.9% 走緩至1.7%。

中美貿易戰對全球經濟的影響風險仍在,但從最近兩國宣佈達成第一輪的協議看來,貿易戰失控的機率目前看來已經大幅減小。

就央行政策而言,在目前通脹壓力不大的情況下,全球主要央行預期2020 年仍會保持寬鬆的貨幣政策。英國央行在2019 年沒有與其它國家央行一樣採取減息措施,仍有減息的空

間,在2020 年加息的機率不大,寬鬆的政策預計會持續支持金融市場。

另外,英國保守黨政府在大選時宣示將推出超過270 億英鎊的財政刺激政策,預料也會推升英國的經濟成長。

儘管英國脫歐危機在保守黨贏得大選並在國會通過脫歐協議後,已逐漸消退,2020 年1 月底脫歐已成定局,但未來一年英國與歐洲在脫歐過度期的貿易談判仍是場硬仗,Boris

Johnson 最近又立法限制過度期不可延後,也就是說,貿易談判必須在2020年底前完成,否則英國仍有硬脫歐的風險,這也造成12 月中英鎊兌美元的匯率從1.33 高點回檔至1.3 左右。

就股市價位而言,英國股市的市盈率(PE Ratio)18.5 倍,相較美歐主要經濟體超過21 倍的市盈率,屬於相對低位;2019 年英國股價上升幅度也遠低於美國和歐洲國家,有更多的成長空間。

英國股市在擺脫脫歐的不確定性後,預計將重新吸引全球投資者的青睞,根據英國《電訊報》的報道,自從英國大選後,大約400 億英鎊已經重新流入英國股市,這是自從2015 年下

半至今,最強大的流入量。

對風險承受度比較低的投資者,可以選擇投資FTSE100 指數的成份股,這些多半是跨國大型公司,大部份收入來自海外,即使英國脫歐貿易談判出現意外,也可受益於届時下貶的英鎊。

而對於風險承受度比較高的投資者,可以選擇FTSE250 指數內的成份股,這些主要為英國國內規模較前者小的公司,收入來自英國,會最直接有力地受益於英國經濟的反彈。

選股時, 可考慮有穩定配股歷史、資產負債表健康的股息股票,即使股價不上漲,持續將配股再投資,透過複利的效果,日積月累,也有可觀的報酬。目前FTSE100 成份股的平

均股息率大約為4.5%,而FTSE250 成份股的平均股息率為2.8%。◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column