如果我們認為華盛頓有人在解決這件事,那就大錯特錯了。

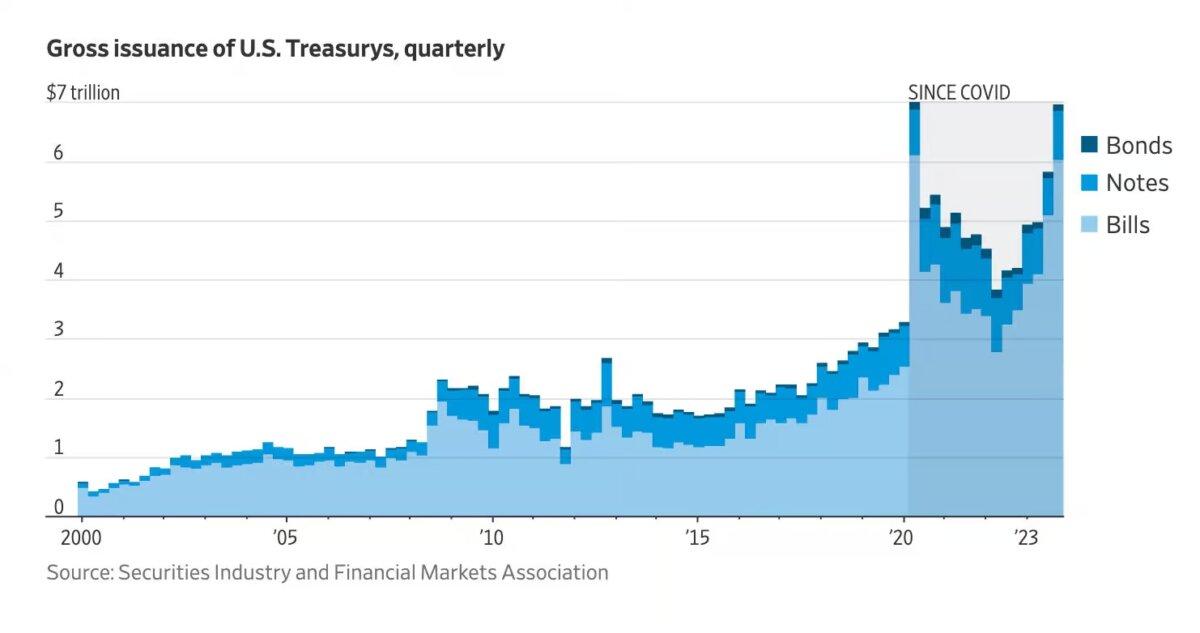

官方的說法是:財政部現在正以COVID-19全球疫情時期的水平發行債務。值得注意的是,疫情時期的紀錄是之前紀錄的兩倍,而之前的紀錄已經保持了231年。

從原始數據來看,2023年第四季度的最新數據顯示,財政部發行了7萬億美元的新債。整個年度總額則達到23萬億美元。

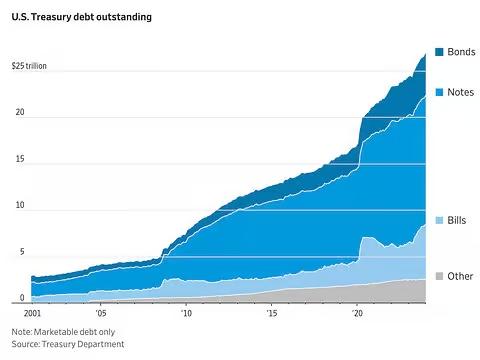

這使得美國國債市場膨脹至27萬億美元,自COVID-19疫情以來增長了60%。換而言之,三分之一的國債都是新近發行的。自2008年全球金融危機以來,美國國債市場規模增長了約六倍。

這就意味著,如果我們再次遭遇崩盤,國債規模可能會更龐大。

這將把美國經濟推向違約境地

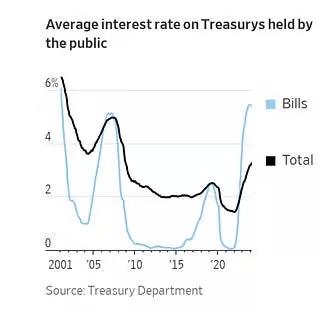

目前,聯邦債務每90天就增加1萬億美元,美國政府支出佔GDP的比例已達到二戰時期的水平。

既然我們沒有陷入世界大戰,至少理論上是如此,也沒有處於全球疫情中,為甚麼會有這麼多債務呢?理由很簡單:這是在為經濟增長買單。

或許正如美國知名投資者巴拉吉‧斯利尼瓦桑(Balaji Srinivasan)所言:「這個經濟不是真實的。它是靠債務支撐的。他們會偽造經濟,直到經濟崩潰。」

就連一向鍾愛債務的《華爾街日報》也敲響了警鐘,它在近日發文指出,債務的快速增長往往會帶來糟糕的結局,鑒於國債市場的巨大規模和所謂的安全性,任何「不穩定」都可能是災難性的。

為甚麼這是災難性的?因為美國國債被各種機構視為現金,從銀行,到養老基金、大公司和個人401(k)退休基金等一切。國債被視為可以支付利息的現金。

這當然是錯誤的:國債是山姆大叔對你的承諾,總有一天會還給你,也許是20年或30年後。

這就意味著,與現金不同,投資者對美國政府償還能力或意願的任何擔憂都可能導致國債崩盤。

如果發生這種情況,整個銀行系統、養老金系統和數百家公司就會立即陷入違約境地。

數萬億美元的虛假債務

事實上,這可能會破壞整個金融體系的支付流程,最終公眾將無法獲得資金。

如果這聽起來很可怕,那麼請回想一下,所有這些都是靠「美國政府會連本帶利還清每一分錢」這個薄如蟬翼的信念支撐起來的。

令人奇怪的是,無論是理論上掌管政府的普通選民,還是實際上掌管政府的國會議員,似乎都不認為該債務是真實存在的。

其實每一個人都可以在家裏試一試:告訴選民,學生貸款救助將耗資一萬億美元,這意味著要從他們每人的口袋裏掏出1萬美元,或者另一場戰爭將花費每人3萬美元,結果是大多數人都不在乎。因為他們認為這不是真的。

也就是說,選民認為這不是真的。國會也不認為這是真的。而本質上,一切都依賴於這樣一種幻覺,即聯邦債務的每一分錢都會連本帶利全額償還。

會出甚麼岔子呢?

結語

所有的財政趨勢都朝著錯誤的方向發展。我們的財政赤字已經達到了2萬億美元,一旦經濟衰退來襲,赤字將激增數萬億。

而社會保障、醫療保險以及從非法移民到新戰爭的各種開支也將不斷增加。

從這個意義上講,我們離財政崩潰已經不會太遠了。唯一的問題是,這座冰山將何時崩到眼前。

原文發表於作者的個人Substack上,轉自布朗斯通研究所(Brownstone Institute)。#

作者簡介:彼得‧聖昂格(Peter St Onge)是傳統基金會(The Heritage Foundation)羅伊經濟政策研究所(Roe Institute for Economic Policy Studies )的經濟研究員。他擁有喬治‧梅森大學(George Mason University)經濟學博士學位,曾任台灣逢甲大學教授。他的網誌網站是 ProfitsOfChaos.com。

原文:Fiscal Collapse Accelerates刊登於英文《大紀元時報》。

本文僅代表作者本人觀點,並不一定反映《大紀元時報》立場。

-------------------

局勢持續演變

與您見證世界格局重塑

-------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores