大陸當局昨(21日)發出極度紊亂市場訊號,五年期LPR(貸款市場報價利率)出乎意料不減,市場原本預期將順上周趨勢繼續加大救市力度,但距料偏偏相反,導致港股、人民幣齊低。另據中媒報道,北京正在討論允許地方政府發行約1.5萬億元(人民幣,以下同)的專項融資債券,以處理地方債務問題。該融資額度將讓地方政府能以較低的利息、較寬鬆的條件使用,償付原本已經過高的地方債。

恒生指數昨(21日)低開152點,全日高位跌83點,低位挫363點,最終收市報17,623點,跌327點(即下滑1.8%),成交額1,085億元。國指插1.9%、科指跌2.1%。

港股下跌主要原因乃人行一年期LPR(貸款市場報價利率)僅僅下調了0.1個百分點至3.45厘,減幅不及市場預期,同時人行亦出乎意外沒有調低五年期LPR利率,維持4.2厘。市場原本預料兩項息口均會同時下降0.15個百分點。

大陸A股也延續了第二天的下跌趨勢,金融板塊乃表現最差之一,日股、韓股則齊見上漲,而歐股早段亦普遍上升。

當局發混亂訊號 令市場無所適從

人行剛於上周二突然下調中期借貸便利(MLF)、逆回購和常備借貸便利(SLF)等政策利率,當中MLF利率降低0.15厘、SLF與逆回購皆減0.1厘。然而,昨天卻相反縮減刺激措施力度,發出極度混亂訊號,令人無所適從。

人行、金融監管機構在上周與眾陸銀高管會面,再次催谷他們要增加貸款,這表明對經濟前景的關注加劇。

澳新銀行大中華區首席經濟學家楊宇霆表示:「五年期LPR意外維持不變,與總體救房市政策口吻不一致,今次沒調整LPR的政策訊息,將會讓市場感到困惑,削弱信心。」

中國貸款利率數據令投資者憂慮升級,可見亞洲(除日本外)投資級美元債券的違約保險成本持續向上,並創逾兩年最長的擴張周期。與此同時,離岸人民幣應聲而貶,持續近期弱勢。

另外,北京正在討論允許地方政府發行約1.5萬億元人民幣的專項融資債券,以處理地方債務問題。

1.5萬億元救地方債務 杯水車薪

然而,根據國際貨幣基金(IMF)估算,中國地方政府累積的地方債規模可能高達66萬億元,這筆1.5萬億元的融資額度或許只是杯水車薪。

據報,中國這些地方債是透過「地方政府融資平台」(LGFV)或「城投」(City Investment)的城市投資建設公司,作為基礎建設與公益項目的融資平台而發債產生的有息債務,這些債務為地方政府資產負債表「表外」累積的債務,被視為威脅中國經濟的灰犀牛。

中媒指出,這些「發新債融通舊債」的安排,中共央行可能會與銀行成立「特別目的工具」(SPV)這樣的特設實體進行發債,專項融通地方債務。天津、貴州、雲南、陝西、重慶等12個地方政府債務償付壓力加大,將是重點扶助的高風險地區。

綜合各消息來源,北京向十多個高風險的地方政府進行排查,以計算這些表外地方債的規模有多大,需要多少資金紓困。此外,中國金融監理當局20日緊急召開會議,宣布要針對重點地區的債務風險問題進行整治與化解以及優化房地產放貸政策。

高盛憂房市調低MSCI中國盈增與目標

另外,大行高盛調低MSCI中國指數的每股盈利預測與目標價,前者由預期增長14%調低至11%,而指數目標水平則由70點降至67點。

該行策略師Kinger Lau在研究報告中表示,由7月政治局會議所帶來的熱度稍縱即逝,今次調低預測的主要圍繞房地產市場風險擴散、包括其對實體經濟、金融經濟等領域的潛在危機蔓延。

高盛同時指出,在當局推出更具力度的相應救市措施之前,料陸股將會在處於比較早前預測低的交易區間交投。然而,交易區間下限將獲低估值、低投資者倉位等因素支持,但同時上限亦會受制於流動性緊迫、增長放緩等利淡因素。

羅家聰:地產危機蔓延到金融

大陸恒大、碧桂園陷入債務財務危機,經濟學家羅家聰在一個YouTube節目上稱,大陸的地產正在倒下,其債務未能還清之下,購買了相關債務的股票、信託等「會死先」,相關基金亦會開始有問題,之後可能蔓延到借貸業務比較重的銀行,以及其它銀行,形容地產危機蔓延到金融。

他續指,目前暫時只是金融的財富(stock)部份受到影響,流動(flow)部份未有影響。但若流動(flow)部份受到影響,就會發生銀行擠提、資不抵債等問題,預期會有金融機構出現流動性問題,甚至可能破產。

不過羅家聰補充指,大陸當局不會讓上述的情況發生那麼快,會盡量「拉長拖慢」上述過程,「你拖慢還拖慢,但始終嗰個爆緊」,會有愈來愈多機構有問題。即使中共想拖慢亦要視乎外圍因素,例如美元強、美國息口上升,外圍環境不利上述的過程就「會行得快啲」。

他表示,大陸遭遇水災損失慘重,形容是「連環爆煲」,「很多人成副身家無曬」,「叫佢哋重返幾十年前嘅年代(貧窮)佢哋捱不到」。即使中共將「內患」轉移為「外憂」去處理,但「現時畀你入嘅位唔係太多」。

羅家聰預期,上述事情會影響香港,正如2019年反送中風暴後,大陸、香港的管治均已不同。在亂局下日後甚麼哦都可能出現,甚至是外匯管制。

羅家聰又表示,仍然在香港的人應該會覺得香港愈來愈陌生,即使自己不改變,但環境仍然會變,包括大陸人湧入、上述大陸的亂局可能影響香港。他認為如果留港,「將來經歷嘅變化可能會相當大,很多人睇(預視)到呢啲事可能會避一避先」。

中原遭拖欠10億佣金 發通報訴苦

內房債務危機持續,據大陸傳媒報道,中原集團於大陸的業務公司「深圳中原」被內房企業拖欠約10億人民幣。中原集團創辦人施永青接受傳媒訪問時承認消息屬實,並指由於中共要求內房全力「保交樓」,地產代理的佣金收入被放到較後位置,他更透露有大陸地產代理行被拖欠高達70億人民幣佣金。

近日網上流傳名為「關於深圳中原反饋墊付佣金相關事宜的通報」文件,提到近年房地產行業不景氣,不但發展商資金鏈斷裂,衍生其它相關問題,佳兆業、中國恒大、寶能、世茂、龍光等開發商,目前已拖欠深圳中原佣金逾10億元,導致深圳中原持續錄得巨額虧損。

施永青回應本地傳媒查詢時指出,現時大陸房企財政出現問題是人所共知,部份發展商一直不付佣金,又或盡量拖延支付佣金,中原一直有透過法律手段追討佣金。惟雖然部份佣金相關的訴訟中原獲判勝訴,但由於中共要求一眾內房企業「保交樓」,因此絕大部份佣金至今依然未收到。他又透露,部份內房曾想「以房抵佣」來償還佣金,但由於程序繁複又涉及稅款,相關方法亦不太可行。

施永青:地產代理行遭欠70億

施永青又指,現時所有大陸地產中介都面對被拖佣的問題,他透露有一家近年專做某龍頭內房項目的大型地產代理,被拖欠高達約70億元佣金,涉款規模遠高於中原。他認為大陸的「保交樓」情況將會持續,集團的佣金收入將會再被拖欠一段時間。

據中原集團最新回應指,近期內房相繼爆雷,有關內房的相關行業被受牽連,至目前為止,各開發商、代理商尚未支付深圳中原的佣金超過10億元人民幣,目前在法院已經啟動訴訟追佣的金額達5.35億元,其中法院已經裁決在強制執行的金額超過了4億元,待判決的金額超過1.35億元。

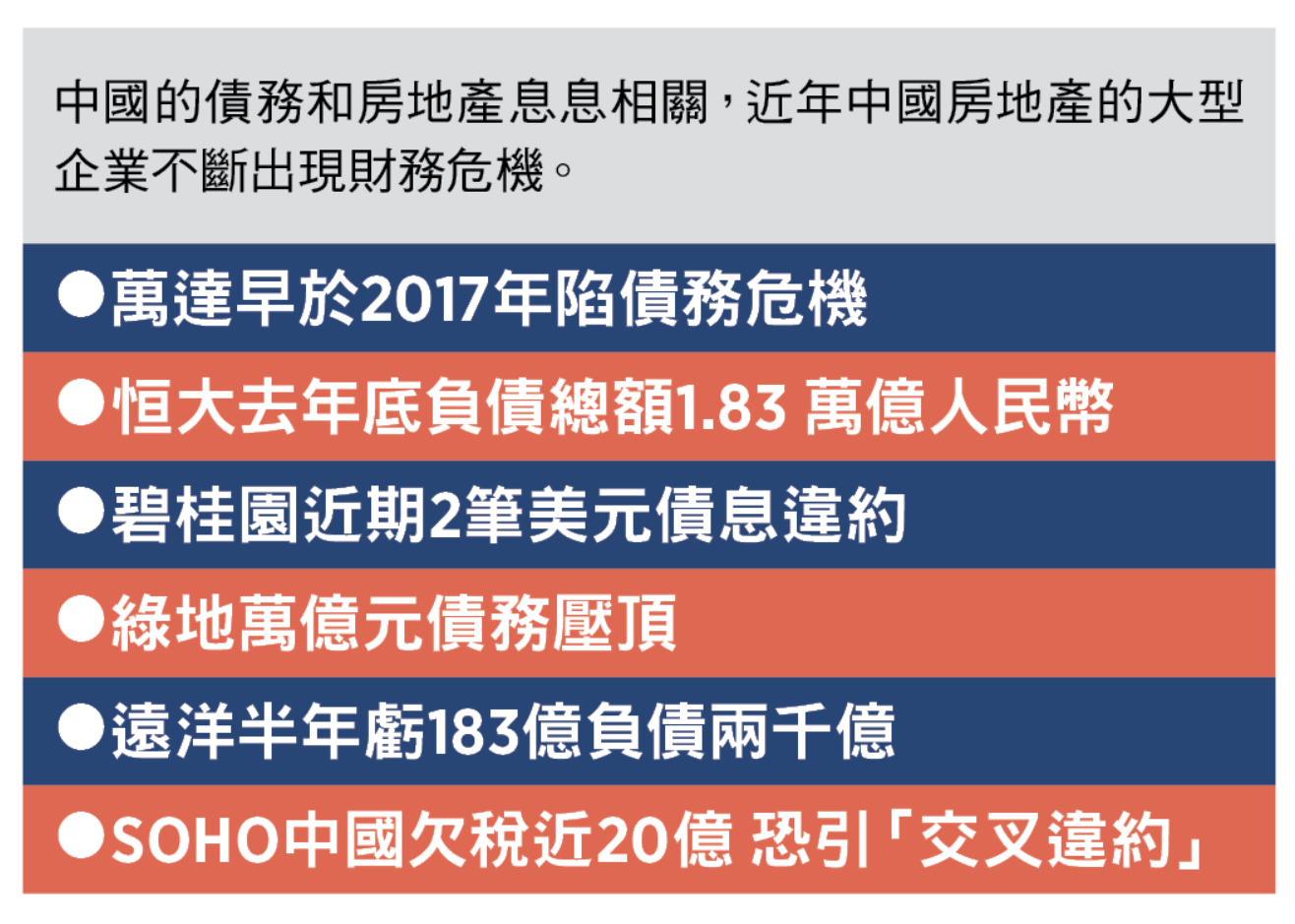

中國的債務和房地產息息相關,近年中國房地產的大型企業不斷出現財務危機。

萬達今年被兩次執行 涉逾10.8億

上海市第二中級人民法院在今年4月4日立案,將大連萬達地產集團有限公司,萬達集團旗下的廣東省河源御海房地產開發有限公司、廣東省河源市福新創建有限公司,兩次列為被執行人,合計被執行的標的是10.8億餘元。

2017年,萬達集團曾經出現了很嚴重的經濟危機出售資產續命;融創地產的孫宏斌掏出幾百億元,購買了萬達集團的一些項目,富力集團的張力,花了近200億元,購買了萬達酒店,順利地渡過了危機。

恒大去年底負債總額1.83 萬億人民幣

恒大曾是中國最大的房地產集團之一,旗下的恒大房地產截至 2022 年底的負債總額為 1.83萬億元,總資產為1.47萬億元,早已「資不抵債」,為恒大集團旗下第 4 家資不抵債的公司。

路透社、彭博新聞、CNN等國際媒體均有全面報道,恒大集團大量借款,於2021年出現債務違約,引發中國房地產業,陷入大規模危機。華爾街日報分析恒大「債務重組難度極高」。

今年恒大(China Evergrande Group,港股:03333) 在美國當地時間,8月17日在紐約提交破產保護申請。此舉旨在確保該集團的美國資產在債務重組過程中不受侵害。

恒大先前發行超過200億美元的境外美元債券,投資人能否追償,成為大問題!

碧桂園近期2筆美元債息違約

8月7日,在中國地產界有「模範生」之稱的碧桂園的兩筆美元債,約2,250萬美元的票息到期未付。碧桂園走到了債務利息難以支付的境地,成為市場關注焦點。

碧桂園因財務狀況出現問題,股價在過去一個月內下跌超過 42%。中國國有企業遠洋集團近期也傳出財務問題。14日,遠洋集團發布公告,表示一筆 2024 年到期的 6% 有擔保票據未能支付大約 1.5 億元的利息而違約停止交易。

綠地萬億元債務壓頂

據《第一財經》8月14日報道,天眼查App顯示,綠地控股集團有限公司(下稱「綠地控股」)近日新增一則股權凍結訊息,股權被執行的企業為綠地地鐵投資發展有限公司,凍結股權數額1.5億,凍結期限自2023年8月8日至2026年8月7日,執行法院為呼和浩特市中級法院。

除了股權遭凍結外,綠地控股日前也遭寧波市中級法院強制執行 1.98 億元,再加上先前另一筆被強制執行紀錄,總執行金額超過 2.5 億元。

跟據中國國家企業信用信息公示系統的資料,綠地控股登記資本額為 226 億人民幣。截至 2022 年 9 月,綠地控股負債總額達 1.18萬億元,其中流動負債 1.059萬億元,非流動負債1,204.1億元。相較之下,中國最大房地產公司碧桂園的負債總額則達1.4萬億元。(下轉A3版)

遠洋半年虧183億負債兩千億

此外,遠洋集團是近期繼上海市國資委旗下的大型房企綠地控股集團爆煲後,第二間美元債違約的國有房企。

8月14日,遠洋公告稱,應發行人要求,因並未於8月13日支付一筆票據在2023年前7月產生的2094萬美元利息,導致發生票據項下之違約事件,故票據將自8月14日上午9時正起於港交所停牌,直至作出進一步通知。

在此之前,遠洋的債券「18遠洋01」已經面臨違約風險。

8月1日,「18遠洋01」債權人會議通過《關於增加「18遠洋01」本金兌付寬限期條款的議案》,給予本金兌付日連續30個自然日的寬限期。同時,債權人反對展期方案,要求按期全額兌付「18遠洋01」本息。這意味著,如果9月1日寬限期結束時,若債權人仍不同意展期而遠洋仍無法兌付「18遠洋01」,遠洋將構成實質性違約。

SOHO中國欠稅近20億 恐引「交叉違約」

中國房地產商接連爆煲,由知名房地產大亨潘石屹創辦的SOHO中國,公布的今年上半年財報顯示,利潤銳減93%。而更引人憂慮的是,其子公司「北京望京搜候房地產」拖欠土地增值稅連相關滯納金19.86億元,有可能引發集團部份貸款「交叉違約」。

8月18日,SOHO中國發布2023年度中期業績公告,除了營收、淨利潤、毛利率等主要經營指標紛紛下滑外,集團稅款滯納、債務違約的問題令投資者望而卻步。

上觀新聞報道,SOHO中國旗下「北京望京搜候房地產有限公司」2022年8月收到當地稅務機關的稅項繳納通知,要求在2022年9月1日前支付望京SOHO項目塔1和塔2的相關土地增值稅17.33億元,自稅款滯納之日起,按日加收滯納稅款萬分之5的滯納金。◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column