自美聯儲主席鮑威爾(Jay Powell)和財政部長耶倫(Janet Yellen)共同斷言以來,(市場)已普遍認為美國未來的經濟增長極有可能會是一個恰好適中的情形。雖然從理論上講這並非不可能,但我們需要對其背後的原理有更多的了解,否則這就會成為類似一種宗教信仰的結論。堅持這一信念的人似乎主要是基於20世紀70年代滯脹的經驗;事實上,當前的通脹起伏與昔日的情形完全吻合。

歷史是相似的,而不是完全重複的。20世紀70年代是供給側出現嚴重衝擊的結果,油價從1973年8月前的3美元多上漲到1980年的三十多美元,上漲了10倍。與近幾年相比,2008年的油價峰值仍遠遠低於這一數字。雖然這兩個時代都發生了戰爭,近期還多了一場全球大流行病,但通脹峰值仍低於20世紀70年代。這就是說,如果僅僅與這兩個時期的供應衝擊相比,近期的衝擊是溫和的。但說到貨幣寬鬆政策,其相對力度則是相反的。

儘管20世紀70年代初,美元與黃金脫鈎,但在適當的時候加息卻從未缺席。在兩次出現石油危機的通脹失控時期,美聯儲基金利率都緊跟通脹水平,因此實際利率實際上是在零上下浮動,而不是嚴重的負利率。然而,這次的情況不同,在過去的15年中,實際利率長期處於負值,直到最近(2023年第二季度)才得到扭轉。在不多的異常經濟情況下有了太多的異常寬鬆。

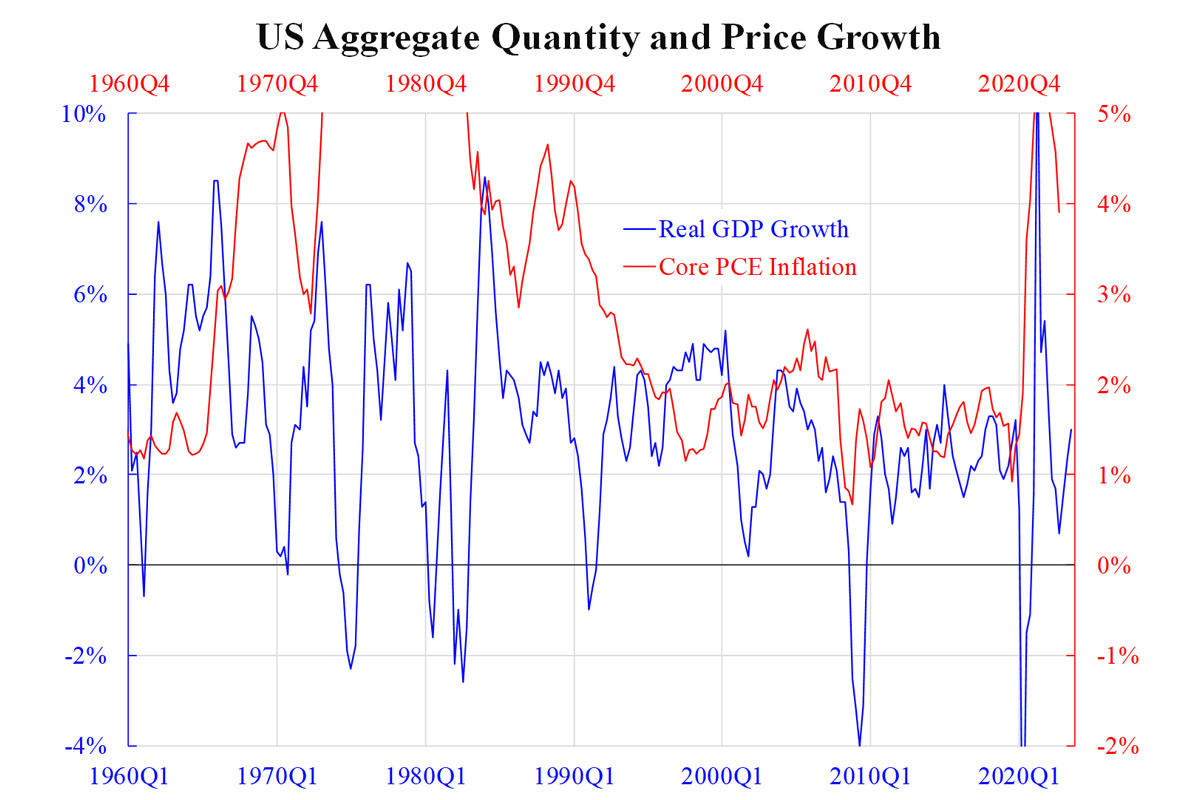

事實證明,需求刺激似乎已經壓倒了暫時不利的供給衝擊。鮑威爾和耶倫都單方面承認寬鬆貨幣政策的積極作用,但否認其副作用。這種說法是否屬實,可以通過一張簡單的圖表來判斷。

下圖顯示了美國實際GDP同比增長和核心PCE同比通脹(使用核心PCE來消除不必要的波動)。就純粹的需求效應而言,數量(GDP同比)和價格(通脹率同比)應該同向變動。如果不出現這種情況,就意味著要麼是供給衝擊,要麼是貨幣過多(高通脹預期)。如果存在不利的供應衝擊,我們就會看到能源價格和物流成本飆升。兩、3年前是這種情況,但去年顯然不是。現在仍然是「錢太多」。

20世紀40年代和70年代的連續高通脹相隔數年。美聯儲現在宣布勝利還為時過早。按照美聯儲的之前用於描述通脹的措辭,近期通脹緩解和債券收益率下降都是「暫時的」。當債券收益率和政策利率下降時,我們不必與市場和美聯儲對賭。但是,我們也不應忽視長期寬鬆政策的通脹效應,從而與經濟理論背道而馳。@

本文編譯自「The myth of Goldilocks outlook」,原文刊載在英文大紀元

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column