美聯儲為了遏制仍在高企的通脹(最新報8.2%),於周三(2日)再次上調利率0.75厘,息口達到3.75%至4%水平,此乃今年第六次加息,亦是連續第四次加75點子,在極短時間內由接近零息,大幅上調至約4%,史上罕見。

滙豐周四(3日)宣布調高港元最優惠利率0.25厘,由年利率5.125厘,調高至5.375厘,繼9月23日以來,再度加息,幅度大於上回的0.25厘。各大港銀為了增取或保持存款市場份額,紛紛推出定期利率優惠,如東亞銀行、華僑永亨、大眾銀行等已給出4%至5%等,全部銀行均在息口賽道上奔馳。

港美息口均值回歸

利率走高對經濟無疑造成打擊,尤其是以「一轉身」的速度,更是令商界、供樓人士難以馬上調節。然而,從方程式的另一角度看,存款者多年「得個吉」、提供免費資金給銀行做大生意融資交易,以及許多商業活動因低融資成本而變得泛濫與揮霍,市場逐漸失去了「借錢應考慮如何發展與還錢」的審慎態度。

中國恒大(03333)爆煲,正正就是因為債台高築,當時周圍放水、融資來得太易,加上供求因素導致今天內房這個龐然板塊全線崩潰,股價歸地平線,龍湖(00960)、旭輝(00884)等統統跳水,得不償失。它們徐徐在所謂「形勢大好」、一片歡騰中積累債務時,美國還遠未揭加息序幕,可見「低息誘惑」的反噬風險極高。

港樓亦是因為超長期低息環境,令樓價升至貴絕全球的呎價水平,以「供半生」的九成按揭去買樓,人們早年仍然是前仆後繼,加上陸資入市,令港樓升至失控(要搞清楚,不是跌至失控)地步。從此很容易推算,低息不是買樓客的朋友(low interest rate is not your friend),它反而推高了樓價,讓你早已「輸在起跑線」,原本值500萬元的單位,標價800萬元,低按息又有何用?根本彌補不了那些樓價「水份」。

以往大學經濟系教科書均用上3%作無風險收益率(risk free rate),如今銀行存款回升至三厘或以上,實更接近長期合理水平。回想過去十年,零息已成了一個新常態,也許是經濟底子早已薄弱,一加息市場就受不了,故各地央行遲遲不作為。即使到了今天通脹沖天的地步,歐洲央行因憂慮經濟衰退而面對加息時左右為難,澳英雖搶先歐而多加,但每當上調息口之際亦屬有所顧慮。

對於養老金與保險公司來說,息口低垂確實令人頭痛,資金除了買進較高風險資產外,沒別的增長選擇去應付日後的贖回,或確保有足夠累積回報,以供給基金會員的退休生活開支。

當然,利率若然升至若干高水平後,便應適可而止,因這會令甚麼生意都做不成,融資活動被過度扼殺,即使是個好項目亦無法發展起來。現今的息口其實恰好在中間位置,不低致泡沫、不高致熄火,讓市場回復可「平衡」風險與回報的健康狀況,否則年輕一代永遠無法上車買樓捱租、存款者得個「擺」字(漸失儲蓄意義)等問題將一拖再拖,直至終極失衡(已失衡)。

香港存款大有動作

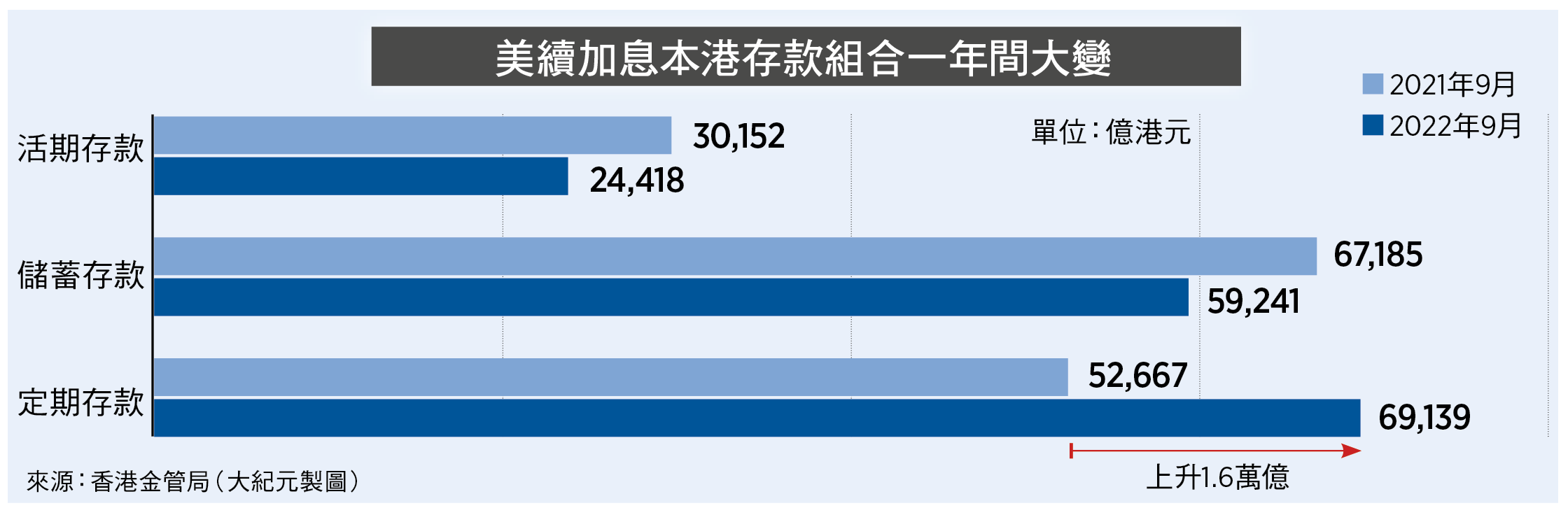

據金管局的貨幣統計數字,截至9月底止,香港所有存款按年微增1.9%至15.3萬億元,當中定期存款卻飆升31.3%至6.9萬億元,佔整體45%;相反活期、儲蓄存款分別顯著下降19.0%、11.8%。

另一邊廂,若按貨幣分類,港元存款微跌1.4%至7.4萬億元,但美元存款則上升8.0%至折合5.8萬億港元,而其他外幣存款錄倒退2.3%至折合2.1萬億港元。

以上數據顯然反映,香港存款者在一年間來了個「大遷徙」,有約額外1.6萬億港元的存款轉移到了更高的利率戶口,當中更涉由港元存款兌換成美金存款。

按揭數值有所冷卻,9月貸款額按月急跌14.8%至259億元,宗數降11.5%至5,441宗,另未償還按揭貸款額按年減少5.9%至1.8萬億元。金管局余偉文表示,市民須對銀行息率續升有所準備,而標普估計港樓於2023年將跌價一成,於嚴峻行情下,本地發展商面臨評級壓力。

整體而言,在一個長達20年或以上的按揭合約中,息口升升跌跌,時而多供、時而少供,平均息率跟以往周期相比還應低一大截,最慘是在近三年內上車的買家,劈頭即面對樓價「俾多咗」的苦惱,而歸根究底港府多年來一直沒有處理好高樓價的問題,十多年來任由磚頭狂升,最後還是由部份業主來承受衝擊。◇

------------------

【堅守真相與傳統】21周年贊助活動🎉:

https://www.epochtimeshk.org/21st-anniv

🔥專題:全球通脹加息📊

https://bit.ly/EpochTimesHK_GlobalInflation

🗞紀紙:

https://bit.ly/EpochTimesHK_EpochPaper

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column