全球負債最多的房地產開發商「恒大集團」,他的債務危機將如何拆解、是否引爆,連日來引全球關注。記者採訪熟悉房地產的原大陸投行人士鄭義,詳談中共官方可能救或不救,以及恒大債務風暴對中國地產全行業即將引爆的財務危機。

恒大無法支付近期貸款利息

彭博新聞15日援引熟悉恒大事件的人士消息稱,中國住房和城鄉建設部已告知各大銀行,恒大集團將無法支付9月20日到期的貸款利息。

根據最新財報,截至6月30日,中國恒大有息負債仍有5,717.75億元(人民幣,以下同),一年內到期的負債為2,400.49億元;應付貿易帳款及其它應付款項高達9,511.33億元。

恒大集團主席許家印今年初時表示,6月底前,恒大至少實現「一條紅線」變綠,即淨負債率降到100%以下。

北京當局自去年8月公布房企融資監管的「三條紅線」以來,多家地產商紛紛提出降低負債策略。而恒大集團的有息負債也比去年最高時的8,700多億元,下降約3,000億元。

鄭義指,即使恒大有息負債降到了五千多億元,若以15%的利率來計算,一年光利息的積攢,從去年開始、到今年,甚至明年,連續幾年下來,龐大的利息要如何消化,本身就是一個很難的問題,何況還有本金要還。而且,恒大還有大量的股權類的、無股息類的無息負債。

「我個人覺得官方應該不會救恒大,因為沒法救。」鄭義分析,恒大欠下的債務,不只在國內,還有海外債,「不光是本金,光利息的產生,就很恐怖的!」「他的債務非常、非常龐大,是不太好救,估計官方的處理方式,相當於自然落體吧。」

市場、投資者信心大動搖

儘管恒大最新宣布,已經聘任華利安諾基(中國)及鐘港資本兩家機構為聯席財務顧問,作為緩解困局的智囊,但是市場仍缺乏信心。

受到「中誠信國際」降級影響,恒大地產16日發布公告,恒大目前所有存續的公司債券自2021年9月16日開市起停牌1個交易日。中國恒大股價16日盤中一度重挫超過8%,低見每股2.52港元,創下近10年新低。

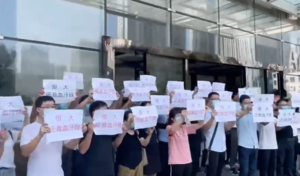

9月8日發生「恒大財富」理財商品違約風波,相關受害人認為,恒大已經信用破產,希望政府能夠出面擔保後續的履約還款。一名受害人陳偉(化名)15日告訴大紀元,恒大已經沒信譽了,對於恒大提出的延遲兌付方案,至少要有政府機構擔保,否則受害人不會接受。

鄭義分析,如果國資現在不救的話,預估下一步,各家銀行或行政機構將會組成債務委員會,統一管理貸款與企業外部應收款,針對債務部份,能「倒貸」的會儘量「倒貸」,透過新貸還舊貸,讓原有債務展期,或讓債務提前到期中止利息,或只針對利息部份重新放貸,皆是可能選項。

至於,具體走上破產的法律程序,鄭義認為,可能還沒那麼快,還得看各大銀行、各大金融機構的態度,「有時候中央想救,各大金融機構沒有能力救,或者是中央不想救,但有些金融機構可能會想救一下,畢竟對一些行長來說,誰都不希望這事兒發生在自己任期之內,能拖一天就拖一天,能轉移債務就會嘗試轉移。」

「但是,關鍵是恒大這麼大金額,在中國,你就想捂著、蓋著,終歸有一天,摀不住的情況下,就會爆。」這時候那些維權、上街抗議的老百姓、龐大的業主和供應商,他們的權益怎麼辦呢?

鄭義說,如果是在債委會處理的階段,按比例會先還大機構的欠款,剩下的錢才分給老百姓的集資款、貸款;包括一些施工單位、上游供應商、理財商品借貸人,有可能因此拿到資產來抵債,這種情況很普遍,「說實話,受害人若能拿到一點資產抵債,對於中國老百姓來說,能撈著點,這個還算不錯的了。」

中央一旦出手的話,比如讓恒大破產,或者把許家印抓起來,走到破產重組這一步,鄭義認為,那老百姓的錢,能不能拿回來,也就不好說了,有可能甚麼都拿不著,因為老百姓的錢不是直接給恒大,是通過信託、基金或券商,間接以理財產品的形式投入到恒大。

恒大風暴將襲向整個地產行業

連日來,國際機構、媒體紛紛看衰恒大地產的債務危機。金融大鱷索羅斯日前在《金融時報》撰文警告,恒大違約可能導致中國經濟崩潰;《紐約時報》甚至稱恒大是中國的「債務炸彈」。

熟悉中國地產界的鄭義告訴記者,恒大是整個塔羅牌倒塌的其中一個環節,「恒大的問題,並不是從恒大開始衍生出其它的塔羅牌效應,並不是的。而是小的塔羅牌,一直引發到它這兒了,恒大只是現在塔羅牌倒塌的一個環節。他並不是第一張塔羅牌,現在關鍵就在這兒了。」

「現在是一個趨勢的問題,恒大,政府救不救?你不救,後邊還有華夏幸福呢,好多好多的民營地產,碧桂園也不舒服,萬科也不舒服,後邊還有融創,你救是不救?怎麼救?哪一個都不小。」

他預估,金融體系接下來可能對整個地產行業的信貸進一步收緊,「恒大一出問題,尤其恒大在深圳、廣州一線城市,它一出現問題,屬於行業性的問題,金融機構會對整個行業進行重新審視、重新評估,整個行業內其它企業的授信貸款都會受到影響。」

廣東佛山南海住建局13日發文,暫停受理恒大地產項目公司在南海區的不動產抵押登記業務,亦即買恒大南海的房子,申請不了銀行按揭。此舉被視為「雨天收傘」的信號。

鄭義認為,恒大的債務危機,已經不是區域問題,而是全行業問題,將影響銀行體系對其它地產商的放貸,「對銀行來說,很有可能就是再有貸款,都不給萬科放了,為甚麼?它怕萬科和恒大一樣!所以恒大引發的效應,是非常非常厲害的。」

在救與不救間擺盪 中國地產陷崩潰危機

去年,恒大曾經面臨一次債務危機,當時有1,300億元的戰略投資(對賭協議)到期,恒大未能在限期前於A股IPO上市,按協議須連本帶利「回水」,最後由廣東省政府出面協調,絕大部份戰略投資者將欠款轉換為恒大普通股權。

那麼這次還會繼續上演「債轉股」嗎?鄭義解釋,到了債轉股的地步,就說明恒大已經還不上錢了,把債務轉換成股權,不用付利息,也沒有還款日,債權人變成股東了,也就不指望還錢了。

他說,「實際上,從中央來講,恒大不是沒想救,救過,就包括去年的情況,要是不救的情況下,根本扛不到今天。不過,中共政府的救,救不到位,一點一點地救,今天給一點明兒給一點,這倒壞了,還不如不給了,你要給就一步給到位了。」

鄭義認為,這種救法,只會讓市場失去信心,最後就沒法救了。

「沒辦法救的原因是在哪?名聲已經傳出去了,這種信號已經放出去了,已經形成了看衰的預期。」這時候,就算中央把五千億元都投下去救,將債務都還清了,老百姓也不信了,金融機構也會繼續觀望。

「金融市場就怕觀望,只要一觀望,誰也不敢靠前,那這就完了。」

鄭義預估,恒大債務事故會對整體金融體系產生巨大影響,「像恒大這種體量,基本上,中國所有的金融機構,應該都跟它有信貸業務往來,但是現在,所有金融機構都巴不得跟恒大趕緊解套。」

反過來說,「像恒大這種企業在中國來說,已經算非常優質了,它現在都不行了,那作為金融機構來講,還能把資金投給誰呢?那就誰也別投了,比恒大排名更靠下的,根本都不敢投了,最好整個行業都不碰,這樣就會造成整個地產行業的資金短缺。」

「對於其它房地產商來講,這就相當於抽貸一樣,就跟擠兌一樣,銀行都不給你放貸,還不停從你那收回貸款,這就相當於擠兌了嘛。」

「發不了債、金融商品又嚴管、境外也發不了債,不能集資、也不能信託,再加上房子限購限貸,那整個房地產行業就可能全面崩潰了。」鄭義認為,這很可能就是恒大債務風暴引發全行業崩潰的發展路徑。#

------------------

【噤聲時代,更需要真相】

一起守住心中最後的光:https://bit.ly/3t45Qni

✅立即支持訂閱:

https://hk.epochtimes.com/subscribe

✅立即支持訂閱:

https://www.epochtimeshk.org/sponsors

✅成為我們的Patron:

https://www.patreon.com/epochtimeshk

-------------------

局勢持續演變

與您見證世界格局重塑

-------------------

🔔下載大紀元App 接收即時新聞通知:

🍎iOS:https://bit.ly/epochhkios

🤖Android:https://bit.ly/epochhkand

📰周末版實體報銷售點👇🏻

http://epochtimeshk.org/stores