大陸債券市場違約事件不斷爆發,近期東北特鋼的債券違約事件再次使債市風險升級。隨著中國經濟持續下行,業內人士預計,債券違約規模將持續增加。

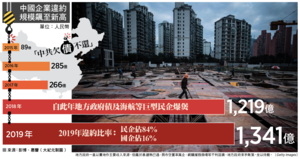

公開資料顯示,2015年違約債券18隻,共計違約金額117.1億元;2016年以來共有違約債券38隻,共計違約金額247.61億元,佔2014年至今違約總規模的65.8%,僅今年上半年的違約金額就達到2015年全年債券違約規模的兩倍。

鋼鐵煤炭業違約高發

從債券風險集中爆發的行業看,鋼鐵、煤炭、建築工程及有色等產能過剩行業成為債券違約的高發區。

以今年為例,債券違約的知名國企包括東北特鋼、廣西有色、川煤集團等。彭博公佈的一組資料顯示,處於煤炭、金屬與礦業這兩個產能過剩行業的公司,2016年第二至第四季度累計債券到期規模超7,600億元,為最高紀錄,較去年同期增34%。

央企、地方國企的債券違約情況頻現。據統計資料,2014年以來,地方國企債券違約共17隻,違約金額共126.7億元;央企違約債券8隻,違約金額共96億元,佔總規模的近60%。

借新還舊難以為繼

據彭博統計,中國非金融類公司2016年所發行的4.3兆元(6540億美元)人民幣債券中,有大約47%的債券期限都不超過1年。今年17宗銀行間債市的違約案例中有10宗是這一類短期債券,相比之下去年全年佔比只有七分之一。

法國外貿銀行在對中國最大的3,000家上市公司進行分析後稱,由於銀行試圖令「殭屍」企業繼續存活下去,在此背景下,包括銀行貸款在內的短期負債佔到上市公司總負債的86%,相比之下全球來看這一比例只有40%。

中國企業這種借新債還舊債的做法從來沒有像現在這樣給經濟造成這麼大的威脅。資料顯示,創紀錄的1.1兆元的1年期及以下的債券將在七月到九月之間到期。四月份的債市動盪導致12個月期的短融發行量在第二季度降至1,705億元,創下4年以來最低。而發行人所取消或者推遲發行的期限不超過1年期的債券規模則達到1,173億元。

德國商業銀行駐新加坡信貸分析師賀烜來表示,「中國的很多發行人都依靠借新債還舊債利息,這是龐氏騙局的做法。對於那些信用記錄不佳的發行人來說,他們再融資的大門實際上已經被關上了,未來還會有更多動盪,以及更多的違約案例,主要集中在1年期及以下的債券身上。」◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column