最新公布的中國數據繼續顯示出整體經濟下滑的趨勢,儘管出現了一些反彈。以內部需求(即私人和政府消費支出以及投資)為代表的國內經濟在去槓桿下仍然疲弱。一個可能的出路是依靠外部需求,也就是淨出口或構成國內生產總值的餘下部份。乍一看,這似乎是合理的,因為外部世界的狀況顯然比中國好得多。然而,全球周期性下降的影響可以完全抵消這一點。

應對這種逆風的標準方法是「降低價格」;它可以由政策制定者主動完成,也可以在市場機制下自動完成。未來前景的惡化將導致價格下跌,無論是商品價格、資產價格還是其它。這是一種市場結果,是最自然但也是最不可控的。為了讓事情變得可控,政策制定者往往會降低利率或讓貨幣貶值以恢復競爭力。這裏利率是投資的價格,而匯率是淨出口的價格。

鑒於利率和匯率分別會對不同的領域產生影響,其中任何一個的改變會帶來不同的影響。降低利率有利於借款人,而犧牲了儲蓄者(或貸款人)的利益。這會隨著時間的推移對資金持有人或貸款人產生影響。然而,匯率貶值的影響不是隨著時間的推移而變化,而是跨越國界。國內的出口方會更有優勢,而進口方則處於劣勢。因此,這兩種貨幣政策工具在不同的方面發揮作用:一個是縱向的(沿著時間),一個是橫向的(跨越空間)。

由於中國正經歷著長期的樓市危機和債務(雙重)危機,利率工具在購買時間上是無效的,因為這種長期的去槓桿所需要的時間通常比減息有效的時間更長。類似的經典例子是1990年後的日本和2007年後的美國,即使是零利率和量化寬鬆也無濟於事。然而,鑒於中國和世界其它國家之間經濟表現的鮮明對比,匯率貶值可能更有意義。出口的競爭力是顯而易見的。

這是一個傳統意義上的論點,但請等一下。現在,全球生產的供應鏈是如此之長,以至於各國可能只有一小部份商品的價值會受到匯率變化的影響。對於一個進口100美元原材料或半成品並增值後以110美元出口的國家,匯率變化只影響10美元的增值部份,而不是110美元的總出口。這就是為甚麼匯率貶值在幫助出口方面可能沒有想像中的那麼有效,而不是說它促使資本外流。

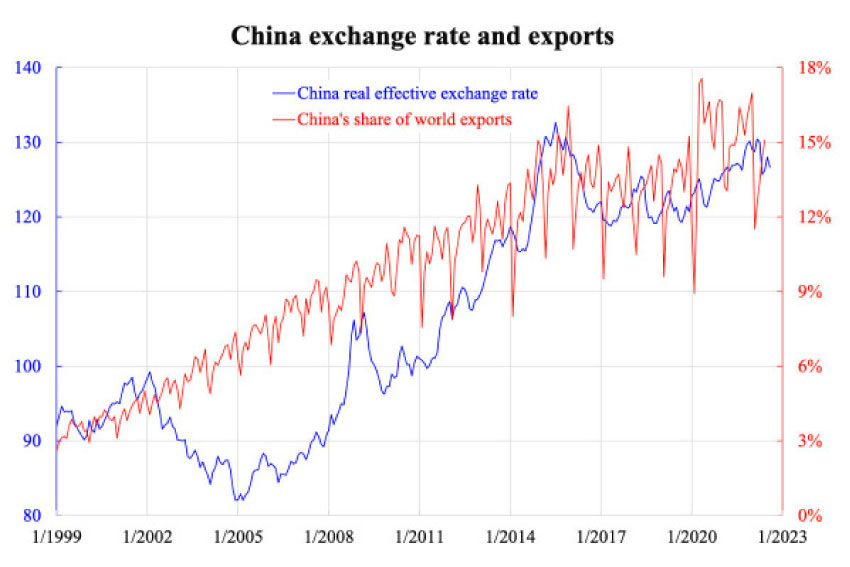

中國也屬於這一類。正如附圖所示,它在世界出口中的份額並沒有與它的實際有效匯率呈反向變動。這意味著更便宜的人民幣並不能促進中國的出口。相反,出口的繁榮帶動了資本的流入進而使匯率升值。這樣來說,貨幣貶值也不是中國經濟的一種出路。

本文編譯自「Yuan depreciation won't help China exports」,原文刊載在英文大紀元◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column