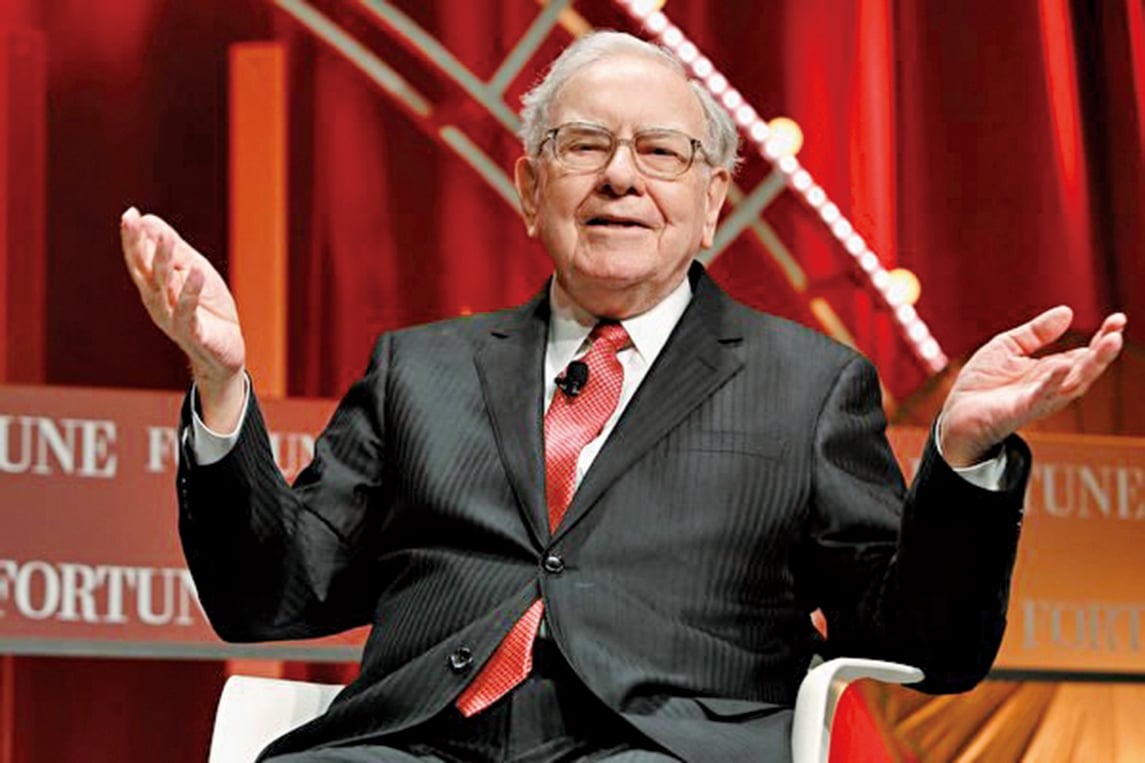

當美國企業家巴菲特(Warren Buffett)控股的投資公司巴郡哈撒韋(Berkshire Hathaway)開始減持中國電動汽車和電池製造商比亞迪(BYD)的股份時,此舉對比亞迪、中國股市以及關注中國股票的普通投資者意味著甚麼呢?各種猜測開始流傳開來。

但對於追隨巴菲特的普通投資者來說,沒有太大意義。

從表面上看,出售比亞迪股票似乎很奇怪。畢竟,比亞迪現在已經超過南韓的LG,成為世界第二大電動汽車電池製造商。比亞迪的電動汽車銷售也一直在加速,2022年上半年的淨利潤增長了兩倍。在中國不斷擴大的電動車市場中,比亞迪佔有30%的市場份額。這些都是利好的消息,理應推動該公司的股價飆升。

但證券文件顯示,比亞迪最大股東之一的巴郡哈撒韋出售了1,800萬股,導致比亞迪在香港的股價暴跌。截至9月6日,比亞迪股價自7月1日以來下跌了近30%。

現在,巴郡仍持有約2.2億股,相當於比亞迪「H股」近20%的股份。儘管很難知道巴郡在任何時候持有股票的確切數量,但已出售的股票數量只佔其總持有量的很小一部份。

那麼這是怎麼回事呢?

一方面,一些專家預計會有更多的減持,這可能會拉低股價。8月31日,亞特蘭蒂斯投資管理公司(Atlantis Investment)的首席投資官劉楊告訴美國全國廣播公司財經頻道(CNBC):「這是投資者開始套現的普遍趨勢。」雖然這個評論平淡無奇,但巴菲特持有的股票數量可以輕易地影響市場。如果巴郡決定出售比亞迪近20%的股份,2.2億股股票相當於比亞迪單日平均成交量的25倍。如果巴郡無法與投資銀行安排大規模出售股票,巴郡可能需要數月時間才能在公開市場上出售這些股票,而這些出售將給比亞迪的股價帶來壓力。

所有這些對公司的基本面、財務、經濟或前景幾乎沒有影響。賣出股票這一簡單的行為會給股價帶來壓力。

為甚麼投資者期望巴郡繼續出售股票?巴郡在投資上賺了很多錢。

巴菲特是價值投資策略的支持者,這種策略關注長期投資的增值,以較低的價格買入資產負債表良好的公司股票。但比亞迪並不是典型的遵循價值投資座右銘的巴菲特投資。

早在2008年,在投資公司喜馬拉雅資本的創始人李錄的建議下,巴郡以每股一美元的價格入股比亞迪。李錄將比亞迪推薦給了巴菲特的長期商業夥伴查理芒格(Charlie Munger)。三年後,比亞迪在香港交易所上市。

巴郡最近出售的比亞迪股票平均每股35美元,回報率近35倍。巴郡持有比亞迪股票14年,比許多散戶甚至機構投資者持有該股的時間都要長,這讓巴郡坐擁巨額利潤,考慮到中國股市的不確定性,巴郡開始拋售股票也不是無道理的。

追隨「奧馬哈先知」(西方媒體對巴菲特的尊稱,巴菲特生於美國內布拉斯加州的奧馬哈市)的散戶投資者可以複製這種拋售嗎?不太可能。這是一次利基投資,讓巴郡處於後期風險投資公司的地位。2011年,比亞迪首次公開招股(IPO)時,巴郡沒有退出,甚至在2014年至2016年中國股市大幅波動的動盪時期,巴郡也一直持有比亞迪股票。在過去5年中國股市復甦期間,巴郡繼續持有這些股票。

最後,在中共的政策開始轉向反對科技公司,以及實施破壞經濟的防疫政策後,未來變得黯淡,巴郡決定減持比亞迪的大量股份。

我們甚至還沒有提到影響比亞迪財務前景的更直接因素。比亞迪的財務前景一片光明,但正面臨阻力。電動汽車電池的原材料價格將擠壓該公司的利潤率。儘管比亞迪的股價最近有所下跌,但其市盈率仍高於各大車企,絕對市盈率也非常高。另外,澳洲戰略政策研究所(Australian Strategic Policy Institute))指責比亞迪與強迫新疆維吾爾族勞動有關。

所有這些,再加上巴菲特坐擁的巨額賬面利潤,都表明巴郡應該出售比亞迪股票,而且應該開始得更早。而對於碰巧也擁有比亞迪股票的普通投資者來說,考慮到宏觀形勢和比亞迪高價的股票所面臨的具體挑戰,現在可能也是賣出的好時機。◇

(編者按:本版文章僅代表專欄作者個人意見,不反映本報立場。)

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column