瑞士百達財富管理今日(17日)發布2022《前瞻‧十年》報告。瑞士百達財富管理亞洲宏觀經濟研究主管陳東表示指,五大因素令全球整體難以重返疫情前低通脹環境。包括人口結構變化,創新浪潮的通縮效應逐漸消退,新興經濟體的經濟模式變化,逆全球化以及大政府回歸。

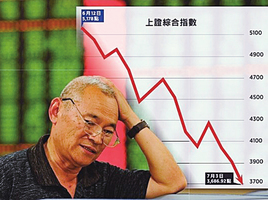

該行預期,未來10年美國平均通脹約為3%,英國為3%、中國為2.9%、歐元區為2.2%。

瑞士百達財富管理宏觀經濟研究主管杜澤飛(Frederik Ducrozet)指,全球經濟趨向長期通脹高企,會影響貨幣政策,令宏觀經濟數據和政策取態更為波動。預期未來10年絕大部分資產類別的年均回報率將低於過往10年。現金及政府債券等所謂『避風港』資產類別的回報率會尤其低迷。

該行認為,發達市場股票的名義年均回報率會從過去40年的超過9%下降至5%-6%。MSCI新興市場指數未來10年年均回報則為7.5%。儘管該類資產具有長期吸引力,但僅限於願意承擔額外風險的投資者。

私募投資方面,該行認為私募股權投資的未來10年回報率為9.2%,該類資產曾錄得15%的年回報率。回報下跌的原因有三點:估值高企、融資成本攀升以及私募股權資產類別日漸飽和。@

------------------

🎥【動紀元】每日有片你睇:

https://bit.ly/3PJu3tg

☑️ 登記會員享專屬服務:

https://hk.epochtimes.com/subscribe

☑️ 贊助大紀元:

https://www.epochtimeshk.org/sponsors

☑️ 成為我們的Patron:

https://www.patreon.com/epochtimeshk

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column