美國期油油價崩盤,導致大陸中國銀行旗下的金融產品「原油寶」淨值一夕間變為負值,投資戶血本無歸外,還需向中行補齊虧損。港資深銀行家、時事評論員吳明德教授接受《珍言真語》專訪時表示,原油寶與雷曼債券相似之處在於,銀行將高風險操作的投資產品「零售化」,賣給私人散戶。而原油寶採以「層壓式推銷」,令心存貪念的投資戶陷入高風險之中。

採訪內容如下:

牆外世界索賠 八十國聯軍

牆內戰狼撩是鬥非

記者:今天的天氣風雨飄渺,和香港的政治環境差不多?

吳明德:經常都會是這樣的。第一,中共只顧自己權力,一定不可以喪失它的權力。第二,不可以在畫面消失,中共已經做好打算。現在的策略是,它預計80國聯軍來時,已經把牆砌好、加厚,讓風聲不能洩露進去。

牆外的人可以做好自己行公義、好憐憫的本份。現在中共希望透過出口轉內銷,出口的那些惹是生非的戰狼。如外界回應戰狼的話,中共就報道,報道之後牆內的人看見了,哇,外面的人怎麼個個都那麼兇狠,都說要索賠。那些人又來欺負我們,為甚麼欺負我們中國,妒忌我們那麼強大,所以我們要更加團結在一尊身邊,共同抗敵,中共就是這樣。

如果想通了它這個戰略,突然之間改變這麼「狼胎」(兇狠),因為挑釁你們反擊,然後鞏固中共的民族主義,說我們就像一百多年前經常被人家欺負,我們唯有集中力量,不要被人欺負,我們唯有集中在那個核心範圍裏面共同抗敵。

惠譽短期再下降香港評級

反映香港自主能力降低

記者:政治和經濟緊密相關,惠譽最近再次調低香港的評級。怎麼看現在政治動盪,香港經濟的前景又如何?

吳明德:惠譽,這樣事是很特別的。很少評級機構,上一次下降我們的評級是2019年,去年的9月6日已經下降一級了,不到8個月又再下降一級,這很少見的,除了在金融危機、經濟大危機、大衰退出現之外。這個下降其實它講得很清楚,如果我沒有記錯上一次惠譽是9月6日,然後跟著穆迪在今年的1月22日,它都是告訴你,因為香港的自主管治能力越來越小,加上越來越和中國融合。要融合的,評級越來越接近中共,而中共的評級在三大評級機構惠譽、穆迪、標準普爾,它們三個評級機構都給中國的評級是第5級。由最高的AAA下來,第5級的投資級別。

評級的作用是幹甚麼?做任何一個投資,投資者平時的主業正職是做零售、做酒店、做金融、做銀行,或者各行各業,沒有時間看哪一家公司好,哪一家公司不好,哪個國家的評級水平去到哪裏,有甚麼好有甚麼不好,它們沒有時間分析的。等於你去街市買蛋,為甚麼有的蛋貴一些,有的蛋便宜一些,為甚麼有些菜便宜一些又有些菜貴一些,同一樣的菜,就是它的評級,越好的東西就越貴一些,越差的就越便宜。

投資市場是相反的,信用越好,就給少一些利息;越差的東西評級越低,就要給高一些利息。所以有一個標準,而這個標準就是由這三大評級機構(評估決定),它們不是吳下阿蒙(愚蠢無知),它們集中了全世界的評級精英,經過這麼多年的運作、操作和他們(評級精英)經驗的累積,所以它(評級機構)有一套系統理論去評級,方便所有投資者,一眼看去這個國家它是屬於甚麼級數,這個公司是屬於甚麼級數,如果有這些級數就容易使投資者明白它的風險,而這個風險就反映它借貸的成本。

如果看到中國站在第5級,現在惠譽降了香港一級,已經由一年前的第2級掉到現在第4級;穆迪將大約半年前的第3級降到第4級;唯獨標準普爾仍然在第2級。當然香港的公司,你怎麼借錢都好,你都不能超越,即是便宜過香港的主權去借錢,所以那些大公司、藍籌公司去借錢,就看著這個評級去借錢會加重它的成本。第二,就是要告訴現在那些管治香港的官員,我做這麼急速的評級降級,是來反映你們現在香港在自主的能力降低了,更加要提醒香港的政府官員,這是一個不好的發展,不良好的發展。

政治體制越危險 投資風險越高

記者:這是因應香港的政治形勢而做出的反應,就是國際對投資者的一個反應?

吳明德:當然是。政治和經濟緊密相關。如果政治體制越來越危險,或者在國際投資者眼中,風險越來越提高,自然評級就會低,這就是給一個適當的提醒,也使一些長期投資在不同國家的大公司的企業、不同國家的主權的債券,他們都一一有自己的標準,那連鎖效應就是,使外國的投資者要不就是收貴利息才肯投資你,來彌補他的風險提高;要是就到某一個階段,完全不投資,如果你的風險高過某一個階段,他們的基金有一些我們英文叫mandate(授權),有些和投資者那些策略有關,就是某個風險我就不再投資了,那麼你就越來越少了。如果一個地方的經濟實體越來越少人支持,肯拿錢來開發或者拿錢來放入經濟系統裏面去投資,那麼你的經濟就會萎縮,自然會向淡的。

記者:香港與大陸之間的緊密關係影響決策,全球都已經開始與中共之間經濟脫鉤,香港公司在這方面怎樣去考慮呢?

吳明德:不用我們教它們,一直都在做。自從去年反送中運動令政治前景有所改變,風險越來越大,它們都一直在安排的。只不過是一個評級比較客觀標準,世界上所有的投資者,就由這三個評級綜合來看:原來風險越來越高呀,當然他會考慮要不要投放多一些資金在這裏呢?例如一些有錢的商家,原本想放50%的錢在香港投資,可能會減少10%,就變成只得40%,跟著香港的錢越來越少的時候,經濟就會收縮了。

原油寶事件是雷曼風暴翻版?

記者:近日大陸原油寶因為油價大跌,油價期貨出現很大問題,甚至可能要虧到幾百億。覺得這是不是一個訊號?是不是另外一個雷曼風暴呢?

吳明德:你帶出個「雷曼風暴」,它相近的地方就是:這些是一個高風險的投資產品,適合不適合賣給普通投資者、大眾的投資者呢?以前香港的雷曼債券風暴,是因為他將一些高風險操作技術的那些投資產品,本來在美國、在英國都不會賣給一些私人散戶,他來到香港賣給了私人散戶,所以後來才有這個雷曼債券受害者的追討,最後大部份的銀行都要自己買回,將那個風險變成一個營運風險去自己承擔。有一套電影叫《奪命金》,美國叫《Big Short》,是根據Michael Lewis寫的書拍成電影,觀眾都可以參考這部電影就知道背景了。

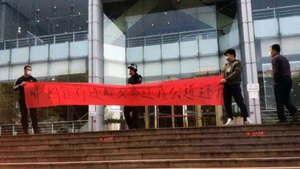

原油寶基金零售化 高風險如賭博

吳明德:雷曼債券那個操作他將它叫做零售化,現在那個原油也是零售化,幸好沒有在香港發行。因為香港經過雷曼債券事件以後,監管機構就管得很嚴格,沒有給它有零售化。在大陸就不同了,大陸那個經驗、操盤的人員能力也沒有那麼高,同時監管也很寬鬆,所以就零售化了。

零售化的意思是甚麼呢?就是說我們買一張合約,原油合約一張等於1,000桶,原油1,000桶是甚麼概念呢?一桶等於42加侖,42加侖等於159公升。一張合約是1,000桶,例如一桶20元,等於2萬元一張合約,很少人有錢可以投資的,所以大陸那些人就說不如我們零售化了吧,一張合約兩萬元美金,兩千元就買1/10,就是1/10張合約,這叫做零售化。

他們就將它變成了一個基金的形式,名字叫原油寶,原來可以讓很多散戶去買。但這是第一次原油價格是負數的,那為甚麼會輸呢?你也不見美國那些投資者會輸?因為他們是做莊家的,他們做莊家,他們所有的東西,他們是知道那個風險寫出來,寫出來之後呢?我有一集跟你們說過:凡是沽油的都是原油生產商,就是我不知道10月油價是多少,我現在正在生產,我就把它賣出去,所以叫10月期油,但是參與多數都是用家,例如航空公司、輪船公司或者煉油廠,它要拿來用的,所以大家都不知道10月價錢怎樣。但是現在開這個價錢,我就知道怎樣去計算成本了,所以就買了,但如果中途沒有成交怎樣辦呢?沒有成交有時有些炒家進來承接,那些炒家承受那個風險,所以真正的用家與生產商其實例如有10個,炒家有100個最少有10倍參加,就是有9個在賭博,他們怎樣賭呢?

今次的事件是,俄羅斯與沙特阿拉伯突然間在5月初要談判,談判那個星期,突然間兩個星期前油價飆升到28元就是5月期油,之後就慢慢地降價了,一個星期後可能到20元。

我們中國人就有一個習慣「抄底」,20元抄底還有7、8天才到期,可以有得賭的,結果油價不升,20元、19元、18元、17元一直不升,那些有經驗的基金經理知道:5月到期的原油,在4月21日最後限期要交割。

交割的意思就是,你那天要不我給你貨,你來取,這就交割了,你給我錢;要不就是說我不取貨了,但是我看好的,到時如果跌價了我就輸了,你就贏了,這樣就平了。如果你不是這樣的話,可以有第三個途徑:本來5月到期的,5月那張是4月21日到期,我可以買6月的、買7月的,這樣叫做「轉倉」。如果轉倉的時候,你想轉6月倉你就拿6月,但5月那張你要平,你要沽,如果很多人都想轉去6月的話,就有很多人沽貨,大家都知道供求定律,越多人沽貨就將價錢越沽越低,所以在期油市場4月21日之前一個星期,很多基金經理開始,有經驗那些知道不可以等到那麼遲,因為到時候兵荒馬亂,很多人沽貨的話價錢會很低,所以在20元的時候已經轉倉了。如果很多人要沽,19元、18元、17元都要轉倉,轉到最後兩三天那些莊家,沽倉的莊家一直賺錢的,所以一直看著,看著你去到例如21日晚上紐約時間兩點你就要平盤的了。這個價錢以後都沒有成交了、就是那個價錢,所以他們在當天,如果我沒有記錯4月21日香港早上9點都是10多元的,突然到晚上10點已經只有1元了,跟著要平的話要去到負數。最後平倉價是多少,原來總共有77,000手未平倉。

77,000手未平倉乘1,000桶等於7,700萬桶油,7,700萬桶油的概念是甚麼,7,700萬桶油未平倉,負37.6很容易記,記負37.6要平倉,那個就是平倉價。7,700萬桶油乘負37.6元,還有你成本不是1元,你可能在最高位28元一直買下來。就當你平均價是20元,一個來回你輸了20還要輸37.6,一共輸57.6。即是57.6一桶油,一張合約,一桶油輸57.6,77,000張合約乘以1,000桶再乘以57.6一桶油,得出來44億多美元,等於人民幣300億,是這樣計出來。

後來被人發覺,因為市場不管你的,總之人家看到,不管誰,總之有77,000手合約在持盤,分散了的,但這分散的持盤一直不肯投降,一直是在輸的。因為他一直在20元平均價買下來,現在到1元也不肯投降,去到這時投降就一定令你輸,人家只是這個遊戲規則,我都說凡是期貨都是賭錢一樣,期貨不是許多人想的那樣,散戶就想我持金,我買金,我買股票,持實物,持實股,輸光最多是零收益,怎麼會輸到負數呢?哦,原油期貨到最後交收的時候,平倉時可以是負數的,要看當時的環境。

這一課是甚麼呢?如果只是中國銀行的原油寶虧完了那未必的,其實那77,000張不知是甚麼人,因為全世界有許多的炒家,炒家可能分散在全世界,不過只不過中國銀行在國內被爆出來有這些原油寶,可能它佔20%,30%。在這300億人民幣裏面,其它的一些未必是中國的,所以我們要分清楚。

大陸類似產品陸續有來

永遠有貪心人上當

記者:覺得這一課的教訓是甚麼?

吳明德: 這個教訓就是說, 持實物和持實物的期貨,實物的期貨是一張合同,是一張contract,原油期貨是一張合同。原油是一個實物,黃金是一個實物,黃金期貨是一個合同,到某一個價位你要割的話,就是到一個位你要定奪賺虧,這個是零和遊戲,你虧了300 億,不是賭場拿了你的,不是芝加哥交易所拿了你的,它只是一個平台或你當它是一個賭場,給你參與,它只是抽水和抽佣金。

也就是中間有人贏300 億,也就是像我與你賭,但最主要一樣東西,是否講清楚你知道你會輸甚麼東西。輸不輸得起,還有你要知道遊戲是輸多少。現在原油寶就是人不知道原來輸這麼多,很多散戶在香港肯定能追上的,就等於雷曼債券,你叫我買的時候,我不知道這麼慘,我以為最多輸10%、20%。就等同現在,原油寶投資者用1 萬元開,我買原油,現在抄底,它不升最多是跌到零,零就是1 萬元全沒了,為甚麼1 萬元現在要我輸900萬,原來它將我槓桿之後放大,放大之後就會有負的收市價,那個人真的不知道,但是我告訴你,連中國銀行賣給你的那個人也不知道。

記者:上次雷曼風暴演化成金融危機,現在中國的經濟已經非常差了,再曝出這些期指的問題,覺得對中國經濟是否會有影響?

吳明德:這間不會有事的,因為這間輸光當全部是它的,也就是300 億。300 億人民幣,但它這次也砍多幾十億美金,因為人家在美國是用美金的,所以會少了一些外匯,但對它沒有實質影響,當然有人要人頭落地。自己中國銀行管理不善,大陸銀行是最大的傳統國營企業,它犯錯最多是有官員落馬,但它不像在香港,會與你糾纏十年,再賠錢給你。因為在國內,投資者在玩這個遊戲的時候,肯定不是普羅市民,都是有資產的人。

記者:會不會影響大陸投資者的信心?

吳明德:不用擔心,沒有原油寶,可能會有黃金寶、長和寶,好多寶的,任由隨便它想,想些名稱出來然後零售化。

記者:現在風高浪急,現金為王,要保守投資,為甚麼還有人去做這種高風險的投資呢?

吳明德:貪心。為甚麼,它賣給我的是世侄,他推銷賣給我的是姪女。那我就捧她場,聽是很好聽的,說肯定會賺的,這些等於是層壓式推銷。為甚麼永遠都有人做呢?有一句話叫「太平山頂上望下來最多是甚麼?」最多是「老襯」,「老襯」就是容易被人騙的,香港人的俗語。幾十年前就說,在太平山頂上望下來全香港最多的是老襯。

記者:所以大家一定要擦亮雙眼,特別是現在很多風險的時候。

吳明德:你任何時候都要,因為這是百年一遇,在原油期貨裏,事前我們也不知道,知道就會在這個頻道提醒人,但我們都不懂,不懂很正常,全世界有很多東西都不懂。

這次之後,教訓就是不懂的東西就不要去玩,這個世界不會有這麼多便宜的事,你想一下原油在10 天前還20 元,五天前變成10 元,兩天前變成5 元,你說抄底抄底,會不會有這麼大隻蛤乸(便宜事)給你去抄底,肯定有甚麼東西它不告訴你,到最後一天就告訴你了。◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column