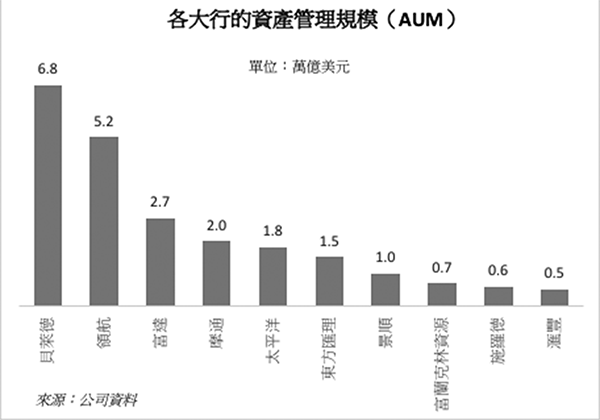

截至6月底,掌管資產總值(AUM)6.8萬億美元的貝萊德(BlackRock),穩坐全球資管一哥寶座,舉世無雙。於行業正處在過度競爭、收費縮減、前途暗淡的下滑軌道之際,貝萊德逆流向上,營收持續增長,2018年錄得收入142億美元、淨利潤44億美元,傲視同儕。

樂觀時變人棄我取

當別人專注主動投資,貝萊德卻發展被動投資,今天它兩者兼贏;當別人把後勤部門當作開支,貝萊德將他們變成利潤中心(Profit Centre),名符其實全民皆兵。

十多年前,一大班芬佬還在鑽堅研微如何通過選股、量化分析或其它策略,冀打敗MSCI指數和對手以吸引更多資金流入。2009年6月,貝萊德趁金融海嘯從巴克萊手中收購其iShares業務(主攻ETF–交易所交易基金),作價135億美元,這是一宗很棒的買賣,助公司日後青雲直上。

那時行家還未意識到ETF有橫掃大地的一天,而貝萊德在公佈購下iShares時直指:「ETF是未來投資趨勢。」當年3月,貝萊德的AUM僅1.3萬億美元,與行業龍頭富達(Fidelity)平起平坐,但現今已距之倍算。

貝萊德開發的「阿拉丁(Aladdin)」風險管理系統,本供自用,後來向外推銷,看準大部份同行陷於使用多種軟件而導致內𥚃運作失調的困局,藉著天時提供「一站式」服務。

鑒於別無選擇的無奈,即使安裝費及年費達數以千萬美元計,諸金融機構還是甘願簽約。如今全球用家數目達25,000人,成功搶灘施羅德、摩通、法巴、桑坦德等陣地,貝萊德成為了稅局以外另一位「徵收者」。

公司創辦人、行政總裁拉里芬克(Larry Fink)預測到了2022年,系統及科技業務可為集團貢獻三成營業額,而因阿拉丁屬獨市生意,客戶其實已踏上單程路,予貝萊德如山壓卵的絕對優勢。

此外,用戶的基金持股或落盤狀況等重要敏感資訊均落入貝萊德手中,雖然有著「信息長城(Chinese Wall)」機制,但這無疑是資本市場開天闢地頭一回給一家公司如此飽覽豐富的市場數據。

今年3月,貝萊德更斥資13億美元吞併了另類投資軟件供應商eFront,其擁有逾225家機構客戶,進一步完整化阿拉丁平台,臻往「求敗」境界。

星級人馬縱橫四海

貝萊德於1988年成立、1999年上市,火速掘起。總部設在美國紐約,員工14,000人,投資部1,900人,星級基金經理包括朱悅、施安祖(A.Swan)、賽思(N.Seth)和程比丹(D.Chamby)等,猛將如雲。股價過去5年升值67%,輕取同行富蘭克林資源(跌29%)、景順(跌42%)及惠理(00806,跌5%)等。

二季度集團錄得空前龐大的1,500億美元資金淨流入,ETF持續發亮佔360億美元,驚喜來自贏得科學主動股票(Scientific Active Equity,SAE)授託、規模650億美元的兩宗機構客戶主動債券大單。

SAE團隊靠大數據選股,其研究室位於三藩市,穿梭其中的並非西裝筆挺的金融菁英,而是來自美國太空總署的火箭專家及谷歌的語言學家等;集團環球主動股票主管懷斯曼(M.Wiseman)表示:「這是個新產品試驗場。」SAE團隊共同主管沈宇青亦於去年稱,AI及大數據分折尤為適用在A股市場。

基於集團的ETF規模,貝萊德強勢登上眾多MSCI環球股票指數成份企業的十大股東行列,而這正好予集團方便作ESG Engagement(與企業高管討論環保、社會及企業治理問題),並順手拿下ESG業務這塊方興未艾的大肥肉。

巨艦一過,未等發炮,捲起的浪波就足以把旁邊的小船翻沉,集團未來還可以透過阿拉丁銷售其合規、量化及風格分析等解決方案,將所有內部部門翻手變成生財工具,形勢有如麻將枱上的九子連環「甚麼都行」!◇

------------------

📰支持大紀元,購買日報:

https://www.epochtimeshk.org/stores

📊InfoG:

https://bit.ly/EpochTimesHK_InfoG

✒️名家專欄:

https://bit.ly/EpochTimesHK_Column